Страховка от невыезда при заболевании инфекционными заболеваниями

Страховка от невыезда за границу при коронавирусе может действовать, либо не действовать, в зависимости от конкретной ситуации. Мы расскажем о возможности применения страховки от невыезда при всех основных событиях, связанных с коронавирусом на примере программы Отмена поездки Плюс компании ERV, которая предлагает максимум вариантов для отмены поездки. Так же мы сравним предложение ERV со страховками от невыезда других популярных компаний: Allianz, АльфаСтрахование, Сбербанк Страхование.

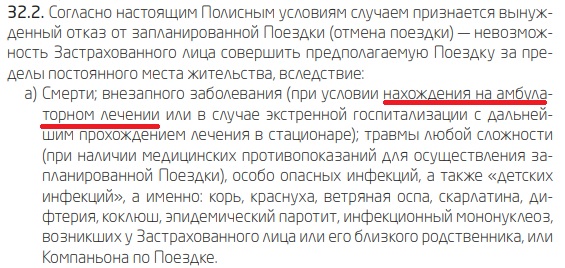

Страховка от невыезда при амбулаторном лечении

Это самый простой вариант отмены поездки и он есть только у ERV в программе Отмена поездки Плюс.

Чтобы отказаться от путешествия и получить компенсацию стоимости тура (либо билетов, трансферов, бронирования отелей) не обязательно заражаться коронавирусом в легкой форме 🙂 Достаточно обычного ОРВИ или любого другого амбулаторного заболевания, подтвержденного медицинскими документами (больничным листом).

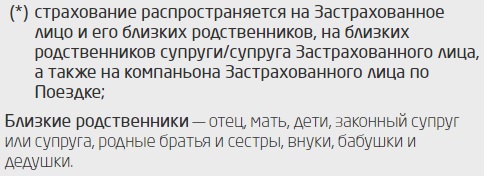

Страховка от невыезда будет действовать при амбулаторном заболевании не только у вас, но и ваших ближайших родственников, а так же у ближайших родственников жены (мужа), либо у компаньона по поездке (если, конечно, они планировали путешествовать вместе с вами).

Оформить такой вариант страховки от невыезда за границу можно не позже, чем за 15 дней до начала путешествия.

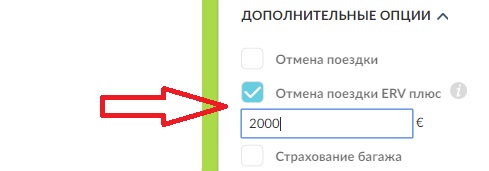

Страховаться нужно на стоимость тура, либо билетов и отелей, но не более, чем на 5000 € на одного путешественника.

Стоимость полиса составляет 5 % от суммы покрытия.

Важно. Страховку от невыезда ERV можно приобрести с любой страховкой путешественника, имеющейся на Polis812 : Polis Oxygen, Allianz, АльфаСтрахование, Сбербанк Страхование и другими. Когда вы отмечаете названную опцию, цены всех страховок указываются с учетом добавления полиса Отмена поездки Плюс.

Если вы не можете отправиться в путешествия из-за болезни с госпитализацией, то такая ситуация будет признана страховым случаем при оформлении многих страховок от невыезда.

Разумеется, это страховой случай в программе Отмена поездки Плюс полиса ERV.

АльфаСтрахование тоже признает госпитализацию основанием для выплаты компенсации за отмененную поездку, но при условии, что вас положили в больницу не ранее, чем за 15 дней до начала поездки.

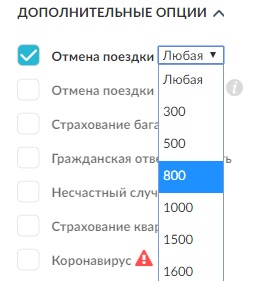

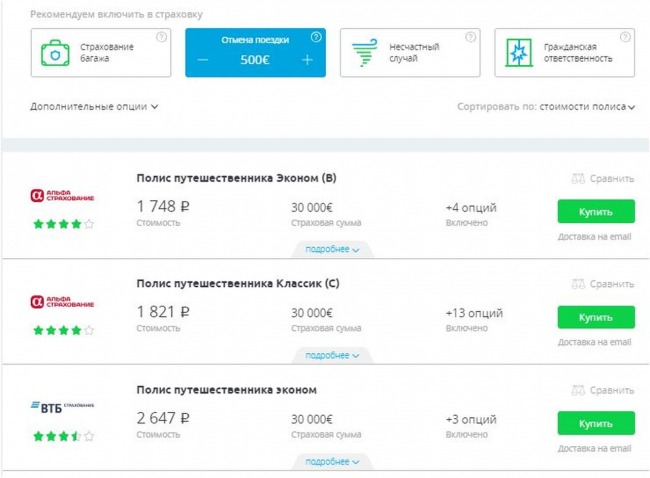

Для оформления вышеназванных страховок от невыезда нужно отметить на Polis812 опцию Отмена поездки и выбрать необходимую сумму страхового покрытия.

Если вы вынуждены отказаться от поездки из-за заражения коронавирусом в России и прохождением стационарного лечения, то все страховки от невыезда будут действовать, т.к. речь идет о госпитализации (см. предыдущую главу).

Сложнее обстоят дела при заражении коронавирусом в легкой форме, без госпитализации.

Правила Allianz и Сбербанк Страхования требуют обязательную госпитализацию.

У АльфаСтрахования инфекционное заболевание будет страховым случаем.

Страховка от невыезда ERV действует однозначно, сразу по двум основаниям: амбулаторное лечение и особо опасная инфекция.

Если вы хотите отменить поездку в страну, где введен карантин или объявлено об эпидемии коронавируса, ни одна страховка от невыезда действовать не будет.

Ни одна компания не относит эпидемии и карантины к страховым случаем, а некоторые даже особо указывают на то, что не покрывают подобные ситуации.

Если вы совершенно здоровы, но хотите отменить поездку просто потому, что боитесь коронавируса, то, конечно же, никакая страховка от невыезда действовать не будет. Боязнь коронавируса никто пока не страхует 🙂

Если вы заразились коронавирусом во время путешествия и не смогли вернуться во время домой из-за чего у вас пропали авиабилеты, то поможет, опять-таки, страховка ERV от невыезда по программе Отмена поездки Плюс.

Данная программа предусматривает компенсацию затрат на >b>приобретение новых билетов и оплату проживания в отеле на период задержки в пределах 300 долларов.

Добавить страховку от невыезда ERV можно к любому из имеющихся полисов для путешествий за границу.

[youtube.player]Самое главное при страховании хронических заболеваний — не ошибиться с выбором. Важно оформить полис компании, которая, на самом деле, помогает, а не декларирует помощь, ограничивая её кучей препонов, запрятанных в правилах страхования.

Учитывайте, что туристические полисы можно разделить на несколько видов:

Есть и другие значимые нюансы, о которых мы расскажем далее.

Рейтинг страховок покрывающих хронические болезни

Чтобы было понятно на каких условиях оказывается помощь разными компаниями, мы составили рейтинг страховок для людей с хроническими заболеваниями. Рейтинг выполнен в виде таблицы, в которую занесены самые значимые обстоятельства, которые необходимо учитывать.

Все компании, чьи страховки включены в таблицу, утверждают, что страхуют обострения хронических болезней. Но теперь вы видите, что большинству этих заявлений — грош цена.

Что касается условий ERV, то несомненных плюсов, касающийся хронических болезней, несколько.

А вот интересный отзыв о работе ERV во Вьетнаме. Путешественник получил помощь при заболевании, которое не угрожает его жизни и при наличии алкоголя в крови. Другие компании признали бы этот случай нестраховым по любой из этих причин.

Оформить полис ERV можно на любом из этих сайтов: Polis812, Сравни.ру, Instore.travel (цены везде одинаковые).

Если у вас заболевания, при обострении которых может потребоваться дорогое лечение, то лучше выбирать программу Optima и сумму страхования 100 000 $.

Кроме ERV, в некоторых случаях, можно рассмотреть возможность оформления ещё четырех полисов, которые страхуют обострения хронических проблем со здоровьем, но с ограничениями: Tinkoff, Tripinsurance, Polis Oxygen и Абсолют Страхование.

Не добавляет оптимизма и тот факт, что помощью по страховкам Tinkoff ведает Europ Assistance (7-е место в нашем рейтинге).

Словом, если выбираете Tinkoff, то лучше внимательно изучить их правила страхования и выяснить все нюансы, связавшись с сотрудниками компании.

Общее у всех трех страховок то, что нет обязательного требования угрозы жизни.

Суммы покрытия хронических заболеваний невелики, но отличаются: 1000 € — у Polis Oxygen и Абсолют, 3000 $ — Tripinsurance.

Получается, что вышеназванные страховки можно оформлять только людям с не особо опасными хроническими заболеваниями, обострение которых потребует лечения на сумму не более 1-3 тысяч долларов, т.к. превышение этого лимита придется покрывать из своего кармана.

Заметим, что ассистансы у этих компаний не равнозначные и условия, не связанные с хроническими проблемами — тоже. Почитайте о них подробнее, если планируете выбирать одну из названных страховок.

Оформить страховки можно на следующих сайтах:

— Polis Oxygen — только на Polis812;

— Tripinsurance — только на Tripinsurance;

— Абсолют — на Polis812, Сравни.ру и Cherehapa.

Все остальные полисы можно не рассматривать, поскольку для страхования обострения хронических болезней они, практически, бесполезны — обязательна опасность для жизни и суммы на медпомощь очень малы.

Лимита в 1000 $ в европейских клиниках хватит только на анализы, а где взять ещё 10, 20 или 50 тысяч долларов на лечение?

Малый лимит ответственности страховщика при хронических заболеваниях — это всегда плохо. В этом убедилась клиентка АльфаСтрахования, оставившая такой вот отзыв.

А вот ещё один отзыв об этой компании. Хронический бронхит ухитрились диагностировать без участия врача.

Следующий отзыв — про отказ Ингосстраха оплатить счет австрийской больницы из-за хронического заболевания.

Туристу, который купил страховку ВСК при поездке в Таиланд, не повезло более других. Судя по цифрам, которые названы в отзыве, счета тайской клиники превысили 1 миллион в пересчете на рубли. При этом, лимит на хронические болезни у ВСК — всего 2 тысячи долларов.

Если у вас имеется не только хроническое заболевание, но и инвалидность, выбор страховки для путешествий становится ещё более сложным. Дело в том, что одни компании не страхуют инвалидов в принципе (если купить такой полис, его признают недействительным), другие — решают вопрос о страховании инвалида только в индивидуальном порядке, третьи — страхуют только инвалидов 3-й группы.

Из компаний, чьи полисы пригодны для обострения хронических болезней, страхуют инвалидов всех групп без ограничений ERV и Tinkoff.

Однако действие этих страховок распространяется только на случаи, не связанные с инвалидностью. Вот что сообщает по этому поводу ERV.

Заметим, что в Правилах ERV инвалидность, вообще, не упоминается. Очевидно, признание случаев, связанных с инвалидностью, нестраховыми подпадает под пункт 10.1.2. Правил.

Аналогичный пункт есть и в правилах Tinkoff:

Проще говоря, если у вас есть и инвалидность (любой группы), и хроническое заболевание, вы можете купить страховки ERV и Tinkoff, но их действие будет распространяться только на обострения хронических болезней, но не на проблемы, связанные с инвалидностью.

Что касается страховок Tripinsurance, Polis Oxygen и Абсолют, то их можно оформлять только инвалидам 3-й группы. Для инвалидов 1,2 групп и детей-инвалидов эти полисы признаются недействительными.

Если информация была вам полезна, поделитесь в соцсетях:

Оперативная информация о страховках и ассистансах — на нашей странице в Facebook

[youtube.player]Страховое возмещение по полису от невыезда положено туристам не только из-за отказа во въездной визе, а еще и в случае внезапного заболевания самого туриста или его близких родственников. Однако и в этом виде страхования имеются свои подводные камни, которые необходимо знать туристу.

Полис страхования расходов, возникших вследствие отмены поездки за границу или изменения сроков пребывания за границей, гарантирует туристу выплату страхового возмещения со стороны страховой компании в случае, если его поездка не состоится из-за отказа в визе, внезапного расстройства здоровья, смерти туриста или его близких родственников, а также родные сестры и братья.

Кроме того выплата гарантируется при повреждении или утрате имущества туриста, произошедшие вследствие пожара; судебного разбирательства, в котором турист участвует по решению суда, принятому после вступления договора страхования в силу, призыв туриста на срочную военную службу или на военные сборы.

Чаще всего туристы обращаются в страховые компании из-за наступления двух первых страховых случаев – отказа в визе и болезни перед поездкой.

При отмене поездки из-за болезни тоже существует ряд непростых вопросов, в первую очередь это, конечно, само заболевание. Далеко не все болезни считаются страховыми случаями, а это значит, что при некоторых заболеваниях турист не может рассчитывать на страховую выплату.

К примеру, в прошлом году туристы оформили поездку в Прагу на майские праздники. Клиентов было трое: муж с женой и пятилетний ребенок. Именно из-за ребенка туристы оформили полис от невыезда – вдруг заболеет перед поездкой. К сожалению, в действительности так все и получилось.

В агентстве, согласовав список с оператором, передали его туристам, и уже почти забыли об этом инциденте, как вдруг туристы вновь появились в офисе. Целью их визита было не оформление новой поездки, как можно было подумать, а выяснение отношений на предмет невыплаченной им страховой суммы. Для агентства это стало полной неожиданностью – ведь полис был оплачен, а ребенок действительно заболел.

В операторской компании, как только ознакомились с историей болезни мальчика, ответ дали быстро, даже не запросив комментария у страховщика. Ребенок заболел ветряной оспой, болезнью, конечно, неприятной, с которой из дома-то не выйдешь, не то, что за границу ехать. Но ветрянка, как и остальные инфекционные заболевания, по правилам компании, предоставившей полис от невыезда, страховым случаем не являлся. Об этом черным по белому было написано в договоре страхования, который был передан семье туриста для ознакомления еще до заключения основного договора с турфирмой.

Турист внимать доводом оператора не стал и подал иск в суд на агента и оператора, оба должны были выступать ответчиками. Однако суд не принял исковое заявление, указав истцу, что в его случае нет нарушения права, страховая компания правомерно отказала его семье в выплате, а туристические фирмы вообще не имеют отношения к его договору со страховщиком.

В ответ туристы подготовили новое исковое заявление, которое суд все-таки принял в работу. В новом иске в качестве ответчика привлекался только турагент, его "вина" заключалась в том, что он ознакомил туриста с условиями договора уже после внесения денежных средств за страховку.

На помощь пришел представитель туроператора, у которого сохранилась электронная переписка с сотрудником турагента. Из нее четко было видно, что в день оформления тура агент запросил у оператора условия страхового договора, а менеджер операторской компании на просьбу отреагировал немедленно – прислал необходимое через 15 минут.

Более того, в договоре между агентом и туристом был пункт о том, что турист получил все документы, обязательные для ознакомления на этапе заключения договора. Напротив этого предложения стояла подпись клиента.

Туристу было отказано в иске полностью, но, к сожалению, не всегда агентства обладают такими неоспоримыми доказательствами и, соответственно, не всегда судебное дело заканчивается так быстро и просто.

Бывает и так, что туристы внимательно читают условия и правила страховых выплат по полису от невыезда, понимают и принимают их, однако кое-что все-таки ускользает от их внимания. Например, обязанность застрахованного минимизировать расходы страховщика при наступлении страхового случая.

Подобное невнимание проявили супруги, решившие совершить путешествие с двумя детьми. Накануне поездки наступил страховой случай — один из детей заболел. Не поехала вся семья, однако страховку выплатили только одному из взрослых – маме и одному ребенку.

По правилам страховой компании в сложившейся ситуации папа мог ехать со вторым ребенком в поездку. Если бы туристы прочитали правила внимательней или посоветовались с сотрудником страховой компании, излишних денежных потерь можно было бы избежать.

Для профессионалов туристического рынка не секрет, что заболевания считаются страховым случаем, лишь когда их лечение подлежит лечению стационарно. Знают это и многие туристы. Некоторые из них пытаются "подогнать" свое заболевание под страховой случай, принося в страховую компанию фальсифицированные документы, подтверждающие их несуществующий диагноз.

Такие находчивые туристы, вероятно, не знают, что прежде, чем принять решение по каждому конкретному страховому случаю, сотрудники страховых компаний связываются с главврачом указанного в справке стационара для подтверждения диагноза.

"Липовые" диагнозы обнаруживаются сразу. Но грозит это не только отказом в выплате страховки, страховая компания в подобном случае обязана инициировать заведение уголовного дела.

P.S. Помогая клиентам застраховать свои расходы, возникающие при оформлении заграничной поездки, турфирмам желательно и самим подстраховаться от возможных разбирательств с туристом, в случаях, когда страховка не действует. Таких случаев бывает немало, а когда не получается спорить со страховщиком, начинают спорить с тем, кто эту поездку оформлял. К сожалению, это неумолимая статистика судебной практики, но ведь можно же ее остановить?!

Правовой комитет Ассоциации туроператоров России (АТОР).

[youtube.player]Страхование отмены поездки (от невыезда, невылета) - это отдельный вид страхования путешественника, не связанный с медицинской страховкой. Суть этого вида страхования - вернуть туристу потраченные деньги на авиабилеты, бронирование отеля и другие расходы, если произошло какое-то непредвиденное событие, из-за которого поездка не может состояться.

Иногда это необходимая вещь, иногда она просто не нужна.

Пакетные путешественники, приобретающие тур в агентстве, обычно не имеют права выбора - страховка от невыезда автоматически включена в турпакет. Но зачастую она покрывает только один или два риска, например, работает в случае отказа в визе, а во всех остальных случаях бесполезна.

Самостоятельные путешественники имеют больше свободы - они могут выбрать страховку от невылета с теми опциями, которые необходимы лично им, а могут вообще отказаться от нее.

Сначала разберемся, нужна ли страховка от невыезда и кому она пригодится.

Какие риски покрывает страховка от невылета

По общем правилу страховка от невыезда работает в стандартном перечне случаев. Вы можете рассчитывать на возмещение расходов на приобретение турпутевки, авиабилетов, оплату проживания в гостинице, если произошли события, которые препятствуют выезду за границу:

- экстренная госпитализация самого туриста или его близкого родственника (реже - амбулаторное лечение);

- травма в результате несчастного случая или острое инфекционное заболевание (но не ОРВИ или грипп) туриста или его компаньона по поездке;

- утрата или повреждение имущества (в результате стихийного бедствия, пожара, затопления, аварии инженерных сетей, кражи), что требует личного присутствия туриста по месту жительства;

- отказ в визе или несвоевременное ее получение (не по вине туриста);

- смерть близкого родственника;

- призыв в армию или на военные сборы;

- получение повестки о явке в следственные органы или суд в качестве свидетеля или присяжного заседателя.

Обычно это не отдельная страховка, а дополнительная опция в рамках стандартной туристической страховки. Самостоятельные путешественники могут включить ее в обычную страховку за дополнительную плату.

Правила страхования от невыезда отличаются у разных страховых компаний. Уточняйте условия при покупке страховки за границу.

Когда может быть отказано в выплате компенсации

Иногда в страховой выплате могут отказать, даже если формально ваш случай входит в перечень рисков. Важное значение имеют подробные условия страхования, указанные в договоре.

Самые популярные причины отказа в выплате:

1. Отказ в визе по вине туриста.

Причиной могут быть нарушения визового режима в прошлом, предыдущие отказы в визе и т.д., то есть обстоятельства, за которые страховая компания ответственности не несет. Это не страховой случай.

2. Отказ в визе компаньону - неродственнику.

Например, если визу не дали девушке, с которой турист не состоит в браке, но планировал проживать в одном номере, то в компенсации может быть отказано, поскольку формально они родственниками не считаются, и в компенсации может быть отказано. Многие страховые компании в этом случае все-таки выплачивают возмещение, принимая во внимание совместно забронированный и оплаченный номере гостиницы, покупку одного полиса на обоих застрахованных.

Та же ситуация может возникнуть в случае смерти или экстренной госпитализации компаньона-неродственника.

3. Осложнения по беременности.

Если к госпитализации или экстренному лечению привели осложнения по беременности, то это не признается страховым случаем. Беременные должны путешествовать со специальной страховкой, покрывающей все риски, связанные с этим состоянием.

4. Недостоверный размер причинения вреда имуществу.

Разные компании по-разному оценивают степень достаточности ущерба, причиненного имуществу в результате пожара или затопления, для того, чтобы признать случай страховым. Обычно это уничтожение 50 или 70% имущества. Если размер убытков при пожаре или стихийном бедствии будет преувеличен или не доказан, то компенсацию не выплатят.

5. Болезнь при отсутствии необходимой прививки.

Если турист не сделал до поездки вакцинацию, рекомендуемую для посещения конкретной страны, в страховой выплате ему могут отказать.

6. Долги перед службой судебных приставов.

Если у вас есть задолженность более 30 тысяч рублей, и приставы ограничили Вас в выезде за границу, то пересечь границу Вы не сможете. Этот случай не является страховым, и компенсация для него не положена. Мы писали подробно о том, как узнать, выпустят ли за границу, если есть долги.

Особенности страхования от невыезда у отдельных компаний

Страховка от невылета у всех перечисленных компаний включает стандартный перечень страховых случаев. Но есть некоторые особенности, на которые стоит обратить внимание.

1. Русский Стандарт.

Русский Стандарт работает в случае получения застрахованным травм любой сложности, если медицинским заключением подтверждены противопоказания к поездке. Несчастный случай, ставший причиной травмы, должен произойти не ранее чем за 21 день до начала поездки. Также в перечень рисков входит повреждение или утрата имущества в результате пожара, стихийных бедствий, затопления водой из канализации и противоправных действий третьих лиц. Есть ограничение по сроку возникновения таких событий - не ранее чем за 15 дней до начала поездки. Утрата или повреждение транспортного средства риском не признается. Есть ограничение по сроку возникновения таких событий - не ранее чем за 15 дней до начала поездки.

Сумма покрытия от невыезда - всего 1000 евро.

2. Абсолют Страхование.

Абсолют Страхование не страхует инвалидов 1 и 2 группы. Травма, возникшая в результате несчастного случая, или инфекционное заболевание, препятствующие поездке, должны быть подтверждены врачом- экспертом страховой компании. При гибели или повреждении имущества расходы возмещаются при условии, что нанесенный ущерб является значительным (уничтожение более 50% имущества).

Можно застраховать риски на сумму от 500 до 3000 евро.

3. ВТБ страхование.

Страховая сумма - 500 евро.

4. Альфа Страхование.

Альфа Страхование в качестве риска отмены поездки признает неполучение визы или задержку с ее получением не только близким родственником, но и иным физическим лицом, совершающим совместную поездку с застрахованным.

Страховая сумма - 500, 1000 или 2000 евро.

5. Сбербанк Страхование.

Сбербанк Страхование признает риском повреждение или гибель недвижимого имущества застрахованного в результате пожара, стихийных бедствий, противоправных действий третьих лиц только при условии, что нанесенный ущерб является значительным (уничтожение более 70% имущества). Если поездка была оформлена на двух лиц, не являющихся родственниками, но с совместным проживанием в двухместном номере, то такие лица приравниваются к близким родственникам при необходимости отмены поездки.

Страховая сумма - 1000 евро.

6. Allianz.

Allianz признает страховым случаем смерть или болезнь/травму, требующую экстренного стационарного лечения (экстренной госпитализации), непроведение которого создает реальную угрозу жизни или долговременной утраты трудоспособности туриста или его близкого родственника, К страховым случаям также относятся травма опорно-двигательного аппарата, требующая амбулаторного лечения, и заболевание ветрянкой, краснухой, эпидемическим паротитом, корью, дифтерией, столбняком, полиомиелитом.

Страховая сумма - всего 500 евро.

7. Tripinsurance.

В страховке Tripinsurance риск отмены поездки вступает в действие через 48 часов после покупки полиса. Травма, возникшая в результате несчастного случая, или инфекционное заболевание, препятствующие поездке, должны быть подтверждены врачом - экспертом страховой компании. При гибели или повреждении имущества расходы возмещаются при условии, что нанесенный ущерб является значительным (уничтожение более 50% имущества). Если отказано во вьездной визе по вине туриста (нарушения визового режима и т.д.), то отмена поездки страховым случаем не признается. Риск отмены поездки входит в страховку с покрытием в 1 000 000 евро. Для читателей сайта по промокоду "BYVALI" предоставляется 10% скидка.

Страховая сумма на отмену поездки - 3500 евро.

8. ERV.

Читайте также:

Где купить страховку от невыезда

Рекомендуем покупать медицинские страховки за границу на специальных сайтах-поисковиках. Это позволяет наглядно сравнивать предложения различных компаний по цене и опциям. Цены - такие же или ниже, чем на сайтах и в офисах непосредственно самих страховых компаний. Неоспоримый плюс покупки через интернет - быстрота, после оплаты полис сразу же высылается на электронную почту. Его не нужно распечатывать, на границе можно предъявить пдф-версию в телефоне.

[youtube.player]Читайте и узнаете: когда и зачем нужна опция, что покрывает и не покрывает полис, на что обратить внимание при оформлении, какие нужны документы для получения компенсации.

В этом случае страховая компания обязуется возместить расходы на билеты, бронь в отеле и предоплату за развлечения.

При покупке пакетного тура, операторы автоматически включают опцию в страховку. От нее можно отказаться, как, собственно, и от самого полиса, но уговаривать вас будут активно.

На сегодня проще всего найти все полисы, которые предоставляют эту опцию можно на агрегаторах:

- Черехапа

Почитайте мою подробную статью об этой компании >

Перейти на сайт Черепахи > - Polis812

Почитайте мою подробную статью об этой компании >

Перейти на сайт Polis812 >

Отмена поездки на polis812

Оформление страховки от невыезда на Черепахе

Что покрывает и не покрывает страховка от невыезда

Этот список представляет собой обобщенный перечень рисков, которые СК чаще всего признают страховыми.

Травмы, полученные застрахованным или его ближайшим родственником, вследствие несчастного случая

Происшествие должно случиться не ранее, чем за 15 дней до предполагаемого путешествия. Пострадавший обязан предоставить предписание врача, запрещающее поездку.

Заболевание должно быть диагностировано не раньше, чем за 15 дней до выезда. Предписание также необходимо.

Событие должно произойти не раньше, чем за 15 дней. Свидетельство о смерти или справка от врача обязательны.

Под повреждением или гибелью подразумеваются несчастные случаи, произошедшие с недвижимым имуществом застрахованного (пожар, затопление, разрушение и так далее), произошедшие вследствие стихийного бедствия или действия третьих лиц. С движимым имуществом сложнее: лишь малая толика СК признают повреждение или угон автомобиля страховым случаем.

Повестка должна прийти ДО оформления полиса.

Важно: увольнение и сокращение – разные вещи. Страховым случаем считается именно сокращение, подтвержденное соответствующей записью в трудовой книжке. Редкие компании покрывают этот риск, но они все же есть.

Большинство СК признают случай страховым, только если путешественник выступает в роли свидетеля, пострадавшего или пристяжного, но не обвиняемого.

Если застрахованный или его ближайший родственник госпитализированы, то некоторые СК возмещают расходы на перелет и проживание.

На компенсацию можно рассчитывать, если документы были заполнены правильно и поданы своевременно. Если раньше в визе уже отказывали, то проверять будут тщательно. Некоторые СК выдают страховки только от невыдачи шенгенской визы, исключая из списка визы для поездки в США и Великобританию.

| ERV | Сбербанк | Альфа страхование | Абсолют страхование | Русский стандарт | |

|---|---|---|---|---|---|

| Близкие родственники | + | + | + | + | + |

| Братья, сестры | + | + | + | + | + |

| Бабушки, дедушки | + | + | + | + | + |

| Внуки | + | + | + | + | + |

| Доп оплата | от 1923 руб. | от 1800 руб. | от 1570 руб. | от 371 руб. | от 243 руб. |

| Подробная статья | читать | читать | читать | ||

| Посмотреть цену | instore на polis | на polis черехапа на instore | на polis на черехапе на instore | на polis на черехапе на instore | на polis на черехапе на instore |

Теперь перейдем к рискам, которые не считаются страховыми при отмене поездки:

- невылет вследствие обострения хронических болезней;

- стихийные бедствия/вспышка эпидемии/военные действия в регионе назначения;

- травмы, полученные под воздействием алкогольного, токсического или наркотического опьянения;

- невыезд из-за беременности, психических заболеваний или неоконченного курса лечения;

- опоздание на рейс. Тут тоже есть нюанс: одни СК не покрывают опоздания в принципе, другие оговаривают уважительные причины, а третьи уточняют, что не покрывается опоздание на посадку, если регистрация пройдена успешна;

- отмена поездки из-за невыезда попутчика. Причины могут быть разные: от уважительных до банального неполучения визы. Если вы решили не ехать из-за друга, то ваши расходы никто не компенсирует;

- задержка/перенос/отмена рейса по вине перевозчика;

- отказ в визе из-за неправильно заполненных документов. При этом не важно, заполняли документы вы сами или это делала специальная компания;

- сознательное причинение вреда здоровью (в том числе по сговору с третьими лицами) или самоубийство.

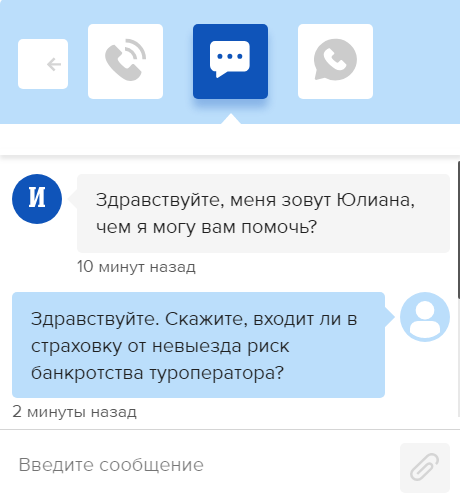

Диалог с менеджером страховой компании о банкротстве тур оператора

Какие нужны документы для получения компенсации при отмене поездки

Поняв, что поездка накрылась медным тазом, нужно сразу же уведомить СК. Чем раньше, тем лучше. Обычно в договоре прописывают крайний срок 48 часов, но видел и 72 часа. Консультант сориентирует, какие документы нужны в вашем конкретном случае.

Наиболее часто требуют следующие:

- предписание от врача/справку о госпитализации;

- свидетельство о смерти;

- повестку в суд/военкомат;

- справку из полиции/управляющей компании (при ущербе имуществу);

- копию паспорта с отметкой об отказе в визе.

Эти документы понадобятся чтобы доказать, что отмена поездки произошла не по вашей вине. А вот чтобы подтвердить понесенные расходы, придется приложить все имеющиеся чеки, квитанции и выписки, в том числе электронные. Например, если бронь билетов стоимостью 10 000 рублей авиакомпания отменит, удержав 2 000, то вернут вам именно 2 тысячи, то есть вам компенсируют только фактические затраты.

Как вы смогли убедиться, страховка от невыезда за границу не убережет вас ото всех невзгод, которые могут сорвать путешествие, но может помочь минимизировать затраты. Стоит ли ее оформлять – решать вам.

Буду признателен, если вы поделитесь в комментариях своим опытом отмены поездок и общением со страховыми компаниями.

[youtube.player]Читайте также: