Как застраховать себя от гепатита

Помимо всех неприятностей, которые имеет больной гепатитом человек со здоровьем и ограничений в еде и жизни вообще, он не редко сталкивается и с преградами на первый взгляд не явными.

Покупка квартиры в ипотеку человеком, больным гепатитом. С самой ипотекой проблем нет — проблема в её обеспечении. Хоть с лета этого года страхование заемщика — дело добровольное, но банки легко обошли закон. Если не хочешь страховаться — будешь платить повышенную ставку по ипотеке + повышается привередливость банка в заемщику. Поэтому лучше страховаться. Всего ипотечное страхование включает в себя 3 вида страховки:

- страхование жизни и здоровья заемщика;

- страхование от гибели или повреждения нового жилья;

- страхование риска возможной утраты права собственности на приобретенную недвижимость (страхование титула).

С 2 и 3 проблем нет. А вот страхование жизни и здоровья — большая проблема если у вас имеется такое серьезное хроническое заболевание как вирусный гепатит (я уж молчу про цирроз, фиброз и пр.). Если сумма кредита не большая (тысяч до 80 долларов), то скорее всего страховая компания попросит вас просто заполнить анкету, среди вопросов в которой будет просьба указать имеющиеся заболевания. Можно не указывать и проблем не возникнет. но надо понимать, что при наступлении страхового случая (инвалидность, длительная потеря трудоспособности и пр.) страховщики откажут вам в выплатах, а банк может попросить досрочного погашения займа с вас или ваших наследников. Т.е. обман страховой компании — дело чреватое проблемами. К тому же, если сумма займа достаточно большая, сама страховая компания может отправить вас на обследование и выявить заболевание. Тогда заработаете клеймо недобросовестного человека.

Если честно указать на наличие заболевания, то страховая компания потребует от вас кучу документов — полные анализы крови и мочи, УЗИ печени, заключение врача и пр. И всё это должно быть актуальным. Если вы всё это делали полгода назад во время планового посещения врача, то страховщики не примут устаревшие документы. Учитывайте это, если планируете брать ипотеку. Обычно кредитное решение действует 2 месяца. Сделка расписана по дням. А вам нужно успеть собрать кучу справок (а нализ крови — 10 дней, а запись на УЗИ даже в платных центрах — на 2 месяца вперед! а если затребуют данные биопсии?). К тому же, в зависимости от стадии заболевания и времени с его обнаружения, страховая компания может вообще отказать вам в страховке. В результате сделка срывается, кредитное решение просрочивается, задаток переданный продавцу квартиры теряется. Всё плохо :(.

Если же вы умудрились собрать все данные для страховщиков вовремя и они согласились вас страховать, то сумма страховых взносов будет сильно выше, чем у здорового. Говоря сильно, я имею в виду В РАЗЫ.

Итак, какие же варианты имеет человек с гепатитом при оформлении ипотеки (по убыванию личного предпочтения):

- Застраховать имущество и титул, отказавшись страховать жизнь и здоровье (сказать, что здоров как бык и не видишь смысла). В этом случае всё зависит от банка. Большинство зачтет 2 страховки из 3, а за отсутствие страхования жизни повысит ставку на 0.2-0.5% годовых (в тех банках, которые изучал я).

- Отказаться от страховки вообще при подаче заявления на получение ипотеки. Банк повысит ставку на 1-2% годовых. Имеет смысл прибегать к такому если уверены, что ипотеку вам дадут (есть обеспечение, вы молоды, хорошая з/п и пр.) . Иначе банк будет взвешивать риски и может вообще отказать.

- Сказать в страховой компании, что здоровы и застраховаться. Если вас не проверят (не попросят принести справки об анализах на вич/гепатиты) — повезло.

- Заранее спланировать всех врачей и комиссии, проконсультироваться в страховой и честно дать им все мед. документы о состоянии. Есть риск что откажут в страховке вообще. Либо сильно задерут страховые взносы.

Как быть в этой ситуации — решает каждый сам исходя из ситуации в которой находится. Просто помните, что если у вас гепатит — то он может стать проблемой даже там, где вы и не думали. Рассчитывайте всё заранее.

Понимание гепатита C

Гепатит C является инфекционным заболеванием печени. C вирус (HCV) вызывает его. HCV может распространяться, когда неинфицированный человек вступает в контакт с кровью инфицированного человека. Первоначальная инфекция обычно не вызывает никаких симптомов. Многие люди не знают, что у них гепатит C до тех пор, пока не появится повреждение печени во время обычного медицинского обследования.

У некоторых людей может быть только HCV менее 6 месяцев. Это связано с тем, что их организм может самостоятельно очистить инфекцию. Это известно как острый HCV.

Большинство людей развивают хронический или долгосрочный ВГС. Согласно одному исследованию, от 5 до 4. 7 миллионов американцев живут с ВГС.

До недавних лет лечение t сосредоточился на поддержании качества жизни. Лекарства, которые могут успешно избавить организм от вируса, теперь доступны. Узнайте больше о лечении и о том, что может покрыть страхование.

Лечение Какие варианты лечения доступны для гепатита С?

Несколько лекарств могут эффективно лечить ВГС:

До недавнего времени пегилированный интерферон и рибавирин служили основным средством лечения HCV.

Администрация США по наркотикам и пищевым продуктам одобрила следующие новые методы лечения:

- boceprevir (Victrelis)

- sofosbuvir (Sovaldi)

- simeprevir (Olysio)

- ledipasvir-sofosbuvir (Harvoni)

В отличие от предыдущих методов лечения, эти препараты могут вылечить HCV. Например, Harvoni до 100% эффективен при очистке вируса.

Эти лекарства могут нести здоровенный ценник. Например, типичный 12-недельный курс Совальди может стоить до 84 000 долларов.

Покрытие Что покрывает страховка?

Из-за дорогостоящего характера этих лекарств вы должны выполнить несколько требований, чтобы получить покрытие.

Например, у многих людей есть небольшое окно, чтобы получить покрытие для Совальди. Если ваша болезнь печени слишком продвинута, ваша страховая компания может отклонить ваш запрос на покрытие. Если у вас начался серьезный почечный ущерб, то вы больше не считаетесь хорошим кандидатом на этот препарат.

Когда дело доходит до предоставления этих лекарств, уровень охвата, который у вас может быть, может варьироваться в зависимости от вашего страхового плана.Многие люди управляли планами по уходу.

Контракты с поставщиками медицинских услуг и медицинскими учреждениями являются основой для планов управляемого лечения. Эти планы могут обеспечить уход за членами по сниженным ценам. Существует три основных типа планов управляемого лечения:

- управление здравоохранением

- предпочтительный поставщик

- пункт обслуживания

В большинстве планов медицинского страхования требуется лечение HCV, чтобы оно было необходимо с медицинской точки зрения. Независимо от того, требуется ли медицинское лечение, зависит от политики покрытия каждого плана. Например, BlueCross BlueShield of Mississippi требует, чтобы вы проходили шестимесячный оценочный период, прежде чем вы сможете получить рекомендацию по противовирусной терапии.

Не все планы медицинского страхования покрывают все предписанные лекарства для лечения ВГС за небольшим исключением. Большинство страховщиков покрывают Совальди. Предполагается, что он рассчитан на 75 долларов до 175 долларов в месяц.

Обратитесь к своему страховому провайдеру, чтобы узнать, что может повлиять на ваш индивидуальный охват. Если ваш страховой поставщик не распространяется на противовирусную терапию, которую рекомендует ваш врач, у вас могут быть другие варианты финансовой помощи.

Дополнительное покрытие Доступны ли программы помощи?

Фармацевтические компании, группы защиты пациентов и некоммерческие фонды здравоохранения предлагают дополнительный охват.

Также доступен колл-центр, который поможет вам в решении любых связанных с страхованием вопросов.

Если вы хотите изучить ваши варианты, Американский фонд печени предоставляет список программы финансовой помощи.

Что вы можете сделать Что вы можете сделать сейчас

Если ваш врач рекомендует одно из этих лекарств, первым шагом должно быть ознакомление с предложениями плана медицинского страхования. Важно знать, что будет покрывать ваша страховка и у вашего врача необходимо предоставить вам возможность получить покрытие.

Если вам сначала отказано в страховании, вы можете обжаловать это решение. Поговорите со своим врачом о том, почему ваша страховка опровергла ваш запрос на покрытие, и работайте со своим страховым провайдером для получения лечения. Если вы, ваша страховка, по-прежнему отказываетесь от вашего покрытия, изучите программы финансовой помощи.

Продолжайте читать: Перспективы пациентов: Лечение гепатита С "

Зачем нужно страхование ребенка от несчастного случая

Дети активны, любопытны и постоянно в движении. В маленьком возрасте за ними нужно постоянно следить и смотреть, чтобы ребенок куда-то не влез и не упал. А когда подрастают, проблем с ними становятся еще больше, так как опасность для ребенка может случиться везде и на детских игровых площадках, и в школе, и при общении с ровесниками.

Также многие записываются в разные спортивные секции, а там, конечно, без разных происшествий не обойдется. Могут быть и легкие царапины, и ушибы, и разные травмы, переломы. Конечно, в большинстве случаев они незначительны и не требуют вмешательства специалистов.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

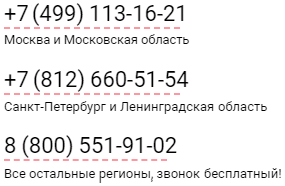

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

И к счастью, сбитые коленки и растяжения заживают, переломы срастаются, однако все эти последствия требуют материальных расходов. Порой эти расходы мелкие, а порой и дорогостоящие. Но не любая семья может оплатить такие дорогостоящие расходы, так как не у всех высокий материальный достаток.

Поэтому страховые компании помогают переложить материальные расходы на них, застраховав собственных детей от разных несчастных случаев.

Дети более подвержены к каким-то несчастным случаям. Поэтому многие родители, понимая это, страхуют своих детей.

Особенности страхования детей от несчастных случаев

Застраховать своего малыша, вы можете уже с первых дней его жизни до его совершеннолетия. Чаще всего, страховые компании страхуют детей от одного до двенадцати месяцев, хотя бывают некоторые фирмы, страхуют сразу на пять лет. В течение этого периода, родители должны вносить ежемесячные вклады, до наступления страхового случая.

Еще родители могут сами выбирать, в какой период им лучше всего застраховать своего ребенка? Возможно, они захотят застраховать своего ребенка во время летних каникул, какого-то путешествия, во время спортивных мероприятий, выезда за границу и т. д.

Имеется несколько самых вероятных рисков, которые подлежат страхованию, и которые обговариваются и указываются в договоре. А именно:

- Инвалидность, приобретенная в результате несчастного случая;

- Нетрудоспособность ребенка из-за приобретенных каких-то травм, ушибов, ожогов, переломов и т. д.;

- Госпитализация ребенка в лечебные учреждения;

- Нападение злоумышленников или животных;

- Случайное попадание в дыхательные пути инородного тела;

- Случайное отравление ядовитыми растениями, химическими веществами, лекарствами и т. д.

- Солнечный удар;

- Обморожение;

- Стихийное бедствие;

- Взрыв;

- Удар молнии;

- Падение любого предмета на застрахованное лицо;

- Смертельный исход;

В этот вид страхования не входят такие заболевания, как: общая слабость, мигрень, респираторные заболевания.

А также тщательно рассматриваются дети, которые имеют такие заболевания, как: синдром Дауна, детский церебральный паралич и вообще дети инвалиды.

Как работает данная страховка

После заключения контракта, клиенту нужно выплачивать регулярно страховые выплаты до наступления несчастного случая, указанного в договоре. Как только страховой случай наступил, тогда компании нужно предоставить, необходимые документы, подтверждающие этот случай.

Потом в течение пяти рабочих дней он получит свои выплаты.

Сумма выплаты должна быть полностью выплачена страховой компанией, но бывают исключения, когда был нанесен минимальный ущерб ребенку. Все это нужно заранее фиксировать и обговаривать в договоре.

Какие бывают программы страхования

Есть две основные программы страхования детей от несчастного случая:

- Круглосуточный, постоянный полис. Этот полис включает в себя круглосуточную страховку ребенка.

- Временный полис. Этот полис включает в себя определенный период времени (определенные часы). Например: когда ребенок находится в детском саду, в школе, на различных тренировках и т. д.

- Коллективное, общее страхование. Применимо тогда, когда ребенок находится на отдыхе или в детском лагере, тогда есть очень большая вероятность получения различных травм, массовых отравлений, укусов насекомых и т. д.

- Коллективное страхование в различных спортивных секциях. Применимо, когда ваш ребенок записан в какую-нибудь секцию. Очень часто на тренировках могут быть какие-то травмы.

- Накопительная страховка. Позволяет не только застраховать своего ребенка и получить денежную компенсацию, но и накопить необходимую сумму к моменту, отмеченному в договоре (к совершеннолетию ребенка или к окончанию учебного года, все это нужно указывать в договоре).

Стоимость полиса

Вот пять самых популярных страховых компаний в России:

Страховая фирма дает опекунам десять разных программ страхования малыша от несчастного случая.

Цена страхового полиса на одного малыша будет от 100 до 850 рублей, а выплаты будут от 20 до 100 тысяч рублей.

Ниже приводятся образцы цен и выплат по ним:

Если цена полиса будет 100 рублей, значит, выплата составит 20 тысяч рублей. А если цена будет 460 рублей, тогда выплата составит 100 тысяч рублей.

Страховой полис действует от одного до двенадцати месяцев. Цена полиса сроком на двенадцать месяцев составляет 845 рублей, и включает в себя все вероятные опасности.

Это компания предлагает разные программы для страхования детей. Например:

Цена страховых полисов в этой компании от 200 до 500 рублей. Полный комплекс услуг составит около семи тысяч в год.

Цену варьируется от 110 до 5500 тысяч рублей. Цена страхового полиса на одного малыша будет 110 рублей на один год, тогда выплата будет 10 тысяч рублей. А если цена будет 5500 рублей на один год, тогда выплата будет 500 тысяч рублей.

Как удешевить, стоимость страхового полиса

Это можно сделать путем объединения нескольких человек и приобрести коллективную страховку. В таком случаи возможны хорошие скидки.

Также нужно прочитать внимательно и тщательно договор страховой компании, чтобы убрать ненужные пункты, в которых вы не нуждаетесь. Например: услуги стоматолога, массаж, обязательные прививки, услуги логопеда и т. д.

Что нужно сделать для получения выплаты по страховке

Родители в течение трех дней обязаны поставить в известность страховую компанию и предоставить ей, необходимые документы. Такие как:

- Свидетельство о смерти;

- Справка, подтверждающая наличие травм;

- Медицинское заключение о присвоенной инвалидности;

- Выписки из медицинских карт.

Страхование ребенка от несчастного случая, является полностью добровольной программой. Это полностью решают родители ребенка страховать своего ребенка или нет? А также, каким именно полисом его застраховать?! В какой компании его страховать? Насколько его страховать?

Как бы вы ни оберегали, и ни защищали своего ребенка, полностью избежать всех непредвиденных несчастных случаев просто невозможно. Поэтому кроме вашей любви и заботы, ваш ребенок нуждается в надежной защите.

Но ПОМНИТЕ, за неучтенные в договоре страхования случаи материальный ущерб возмещен НЕ БУДЕТ!

ДМС – возможность получить медицинское обслуживание в частной клинике при возникновении неожиданных проблем со здоровьем. Главные преимущества покупки страховки – высокий уровень качества услуг и экономия времени.

Но воспользоваться благами платной медицины через страховую компанию может не каждый. Расскажем, с какими заболеваниями нельзя оформить полис ДМС.

Откуда берутся ограничения?

Чтобы понять обоснованность нежелания страховщика заключать договор ДМС, учтём несколько фактов.

Из вышеперечисленного и берутся ограничения по страхованию людей с некоторыми заболеваниями. Страховщику не выгодно оформлять договор с лицами, которые гарантированно будут много лечиться.

С какими заболеваниями страховая откажет в оформлении ДМС?

- ВИЧ, СПИД;

- опасные инфекционные болезни (оспу, полиомиелит, вызванный новым подтипом грипп, холеру, чуму, вирусную лихорадку и т.д.);

- наркологические заболевания;

- злокачественные образования;

- психические расстройства;

- заболевания, связанные с врождёнными аномалиями;

- туберкулёз;

- системные поражения соединительной ткани;

- почечную или печёночную недостаточность;

- хронический гепатит C,E,F,G;

- инвалидность (исключение – III группа).

Большинство страховых компаний не выдают стандартный полис ДМС людям, больным сахарным диабетом, но могут предложить отдельную программу. Обычно это страховка для определённой ситуации, например, при выезде за границу.

В исключительных случаях страховая может заключить договор с человеком, страдающим от перечисленных заболеваний, но обращение в больницу для лечения этих недугов не будет считаться страховым случаем.

Можно ли скрыть болезнь?

Спойлер: с вероятностью 99% можно сказать, что заболевание от страховой скрыть не удастся.

Оформляя договор, клиент заполняет анкету, в которой подробно расписаны все нюансы лечения минимум за последний год и особенности состояния здоровья.

Даже если застрахованный не признался в своих болезнях при заполнении бумаг, тайна может быть раскрыта при прохождении другого лечения по ДМС. В этом случае страховая вправе расторгнуть договор. Пациент потеряет деньги.

Можно ли себя защитить?

Получить страховку человеку с поставленным диагнозом уже нельзя. Но можно оформить договор, страховым случаем по которому будет появление болезни.

Страховщик оплачивает расходы клиента на амбулаторное лечение при заболевании вирусными гепатитами B и C. Кроме обслуживания медработниками, застрахованный получит компенсацию стоимости лекарств и исследований. Речь идёт о той помощи, которую не подразумевает полис ОМС.

Страховая сумма варьируется от 50 000 руб. до 70 000 руб. Страховая премия составляет 500 руб. или 1000 руб. Ограничений по возрасту клиента не установлено.

Компания предлагает застраховаться на случай первичного выявления онкологического заболевания. Клиент может получить лечение не только в нашей стране, но и за рубежом.

Программа включает все виды лечения рака. Список стран, в которых можно получить помощь, ограничен:

В стоимость полиса входит цена билетов в другую страну для больного и одного сопровождающего. Цена обратных билетов также учитывается. Лететь они будут эконом классом.

Страховая сумма составляет 6 млн рублей или 300 тысяч долларов.

Для клиента в возрасте от 18 до 45 лет стоимость при лечении в России составит 3000 руб., за рубежом – 8000 руб. Для возраста от 45 до 60 лет цена составит 10 000 руб. и 30 000 руб. соответственно.

При оформлении такого полиса тщательно проверяется, не ставили ли застрахованному ранее диагноз, связанный с одним из сложных заболеваний.

Заключение

Страхование людей с хроническими заболеваниями требует особого подхода, не совпадающего с классическим обслуживанием по ДМС. Для каждого клиента можно подобрать специальные условия страховщика, которые помогут сохранить здоровье и избежать лишних финансовых затрат.

Мобильное приложение от INGURU сэкономит время и деньги:

10 страховых компаний, онлайн оплата, полисы сохраняются

в приложении и приходят на e-mail

28 июля мир отмечает День борьбы с гепатитом. По данным ВОЗ, более 3,5 миллиарда жителей Земли переболели или болеют вирусными гепатитами. Ежегодно от этой болезни умирают около двух миллионов человек.

Фото: ТАСС/Максим Шеметов

Российская фармацевтическая компания "Р-Фарм" объявила о начале работы над новым высокоэффективным препаратом для лечения хронического гепатита С даклатасвир. Лекарство, которое будет выпускаться в России по технологиям глобальной биофармацевтической компании "Бристол-Майерс Сквибб", уже называют инновационным. Выпуск первой партии назначен на вторую половину 2016 года.

Разве против гепатита С нет лекарств? Зачем нужно новое?

Препараты, которые борются с гепатитом С, есть, но не очень эффективные. Сейчас в России применяется терапия, основанная на альфа-интерфероне и противовирусном препарате рибавирине. Ее эффективность по разным данным составляет от 40 до 70 процентов в зависимости от генотипа вируса. Курс лечения составляет примерно год.

Длительное применение альфа-интерферона может вызывать серьезные побочные эффекты. Среди них – анемия, лейкопения, сердечная недостаточность и депрессия.

Инновационность даклатасвира для России состоит в том, что в его составе нет интерферона.

Поиски безинтерфероновой альтернативы давно занимают фармацевтов всего мира. Клинические исследования многих препаратов без интерферона показывают хорошие результаты.

Например, эффективность такого лечения в 2013 году доказали исследования, проведенные специалистами из Национального института аллергических и инфекционных болезней США (NIAID) в сотрудничестве с клиническим центром Национальных институтов здоровья (NIH).

Американские исследователи в течение полугода давали препарат безинтерфероновый софосбувир в сочетании с рибавирином пациентам с вирусом генотипа 1 – наиболее сложно поддающегося лечению. У всех добровольцев была тяжелая хроническая форма заболевания, в результате которого у них развился фиброз печени. В крови девяти пациентов из 10-ти после окончания курса не обнаруживались антитела к вирусу даже спустя полгода после прекращения терапии.

По данным "Р-Фарм", эффективность безинтерфероновой терапии достигает от 90 до 100 процентов при сокращении продолжительности курса лечения до 3-6 месяцев.

Гепатит С вызывает фиброз печени? Кстати, что это?

Фиброз – это рубцы, которые остаются на печени после перенесенного воспаления. Ведь любой гепатит – это воспаление печени. Эти рубцы не так безобидны, как, например, шрамы на коже. Паталогический процесс, который приводит к фиброзу, может стать причиной цирроза.

Сегодня известны пять типов гепатита: A, B, C, D и E. Наиболее распространены первые три. Первые два, A и B, могут проходить в острой форме достаточно легко, не требуя применения противовирусных препаратов, однако наблюдение врача нужно в любом случае. Острый гепатит B может перейти в хроническую форму и привести к циррозу и раку печени и летальному исходу.

Если против гепатитов A, B, D и E есть вакцины (в отношении типа D эффективна вакцина против типа B, вакцина против типа Е существует, однако ее нет в широком доступе), то против типа С вакцины нет – этим он и опасен. Обезопасить себя с помощью укола не получится – вся ответственность за сохранность собственного здоровья на вас.

Сегодня в календарь прививок в России и многих странах включена вакцина против гепатита В – ее делают грудным детям.

Определить, показана ли лично Вам вакцинация против гепатита А и В можно, сдав соответствующие анализы. Если защитных антител против вируса не обнаружено, прививка вам нужна.

Как избежать гепатита С?

Основная защита от гепатитов В и С – не допускать заражения крови, а также использовать презервативы с партнером, состояние здоровья которого вам не известно.

Чаще всего заражение вирусом гепатита C происходит при инъекциях общей иглой. Риск заразиться есть во время пирсинга или нанесения татуировки, а также при совместном использовании бритв, маникюрных принадлежностей, и даже зубных щеток (попавшая на них инфицированная кровь может стать причиной заражения), при укусе.

При незащищенном половом контакте с носителем вируса вероятность передачи составляет 3-5 процентов. В условиях моногамного брака риск передачи инфекции минимален. От инфицированной матери плоду вирус передается редко, не более, чем в 5 процентах случаев.

Гепатит С не передается воздушно-капельным путем, при рукопожатии, объятиях, пользовании общей посудой, едой или напитками. Тем не менее, инфицированные вирусным гепатитом С мужчины в России освобождаются от призыва в армию.

Кому обязательно нужно сдать анализ на антитела к вирусу?

Самый высокий риск заражения имеют люди, употребляющие инъекционные наркотики, а также те, кому переливали факторы свертывания крови до 1987 года.

Средне-повышенный риск заражения имеют пациенты на гемодиализе ("искуственная почка"), те, кому были пересажены органы или которым переливали кровь до 1992 года, а также все, кому была перелита кровь от донора, впоследствии оказавшегося зараженным, пациенты с заболеваниями печени, младенцы, родившиеся от инфицированных матерей.

Слабый риск заразиться есть у медицинских работников и работников СЭС, а также людей, имеющих половые контакты с разными партнерами либо с одним инфицированным партнером.

А вдруг он у меня уже есть?

Сомневаетесь? Сдайте анализ на наличие антител к вирусу.

Самое страшное в гепатите С то, что он часто протекает бессимптомно. Симптомы гепатита С неспецифичны – это вялость, повышенная утомляемость, сонливость. Они могут говорить о наличии множества самых разных болезней.

Чаще всего его диагностируют случайно – во время обследований по поводу других заболеваний. Какие-либо проявления инфекции могут вообще быть обнаружены только тогда, когда гепатит перейдет в цирроз.

Инкубационный период при гепатите С составляет в среднем 50 дней, но известны случаи развития заболевания спустя и 20, и 140 дней.

Страхование здоровья – простой и доступный способ защитить себя и свою семью от существенных финансовых затрат, а также увеличить шанс выздоровления в случае выявления болезней. Лечение онкологических заболеваний входит в число самых дорогостоящих, и лишь небольшое число граждан может позволить себе пребывание в хорошей клинике и применение самых высокоэффективных препаратов. Для тех же, кто не обладает столь значительными средствами, страховая выплата может стать существенным финансовым подспорьем в оплате лечения.

Страховка на случай онкологии: прогрессивный подход к заботе о здоровье

По официальным данным, число россиян, столкнувшихся с онкологией, в 2013 году составило более 530 000 человек, из них более 250 000 не смогли победить болезнь.

Между тем, при диагностике болезни на ранних стадиях и оказании квалифицированной медицинской помощи, шанс выжить после постановки страшного диагноза довольно высок. При лечении онкологии первой стадии, около 93% людей полностью выздоравливают. На второй стадии выживаемость все еще высока – порядка 75%. Обращение в клинику на третьей стадии рака спасет жизнь 55% пациентов. При лечении онкологии на четвертой стадии выживает лишь 13% людей.

Как ни печальна эта статистика, из нее следует, что рак – не приговор, и шанс успешного излечения есть всегда. Зачастую для преодоления болезни просто не хватает средств – стоимость современных препаратов и услуг лучших специалистов не по карману большинству граждан. Так, хирургическое вмешательство обойдется пациенту в 20 000-150 000 рублей, в зависимости от типа опухоли и ее локализации. Лучевая терапия будет стоить 15 000-45 000 рублей за курс. Химиотерапия – 55 000-300 000 рублей, в зависимости от препаратов и продолжительности приема. Эти цифры лишь приблизительно отражают реальные затраты. Добавьте к ним стоимость пребывания в стационаре, поддерживающих лекарственных препаратов, дополнительных процедур, анализов и обследований, последующей реабилитации, и конечная сумма покажется внушительной даже для очень обеспеченных семей.

Относительно недавно в России появилась новая услуга, уже давно известная и популярная в развитых странах – страхование от онкологических заболеваний. Главным образом, она позволяет застрахованному лицу:

- получить более качественную и дорогостоящую медицинскую помощь;

- по некоторым программам – оправиться на лечение в зарубежную клинику;

- получить экспертное сопровождение и консультации по подбору клиник и программ лечения;

- поддержать уровень жизни свой и своей семьи на время прохождения терапии.

Требования к страхователю для заключения договора будут зависеть от выбранной компании, но в целом ограничения сводятся к следующему:

- Минимальный возраст застрахованного лица варьируется от 0 до 18 лет, многие программы не распространяются на несовершеннолетних;

- Максимальный возраст для оформления полиса обычно составляет от 55 до 65 лет;

- Состояние здоровья. На момент заключения договора страхователь не должен иметь диагностированных (в том числе вылеченных) онкозаболеваний. Большинство компаний отказывают в страховке также при наличии ВИЧ, СПИДа.

- Другие ограничения необходимо уточнять у страховщика. К ним может относиться нахождение в местах лишения свободы, диагностированный гепатит С и др.

Для получения полиса достаточно обратиться к менеджеру страховой компании. Из документов обычно требуется паспорт и заполненная анкета по форме организации, но некоторые страховщики просят предоставить результаты анализов или заключение врача о состоянии здоровья. Страховые взносы, как правило, можно оплачивать ежегодно либо за весь период единовременно.

Обычно под этим понятием понимают онкозаболевание, впервые диагностированное в период действия полиса. Подтвердить наличие рака при этом может только квалифицированный врач-онколог, который не должен являться родственником страхователя. Сразу после получения медицинского заключения можно обратиться к страховщику для получения выплаты.

Способы получения страховки зависят от договора: некоторые компании предлагают только оплату лечения в пределах оговоренной в полисе суммы, иногда даже в строго определенной клинике, другие гарантируют перечисление средств на личный счет страхователя, чтобы он мог сам определить, на что их потратить. Есть и комбинированные варианты, когда застрахованному лицу предоставляется выбор между оплатой лечения и получением денег.

- сопровождение больного в период лечения и уточнения диагноза;

- помощь психолога;

- юридическая поддержка;

- льготные условия диагностики;

- консультации по подбору клиник и специалистов.

Зачастую при онкостраховании можно дополнительно оформить страхование рисков критических заболеваний. К последним относят инсульты, инфаркты, необходимость трансплантации органов, паралич и другие опасные болезни.

В некоторых случаях онкострахование предлагается лишь в рамках широкого пакета услуг по страхованию здоровья от различных тяжелых заболеваний.

Сумма страхового возмещения может очень сильно отличаться, в зависимости от особенностей договора. Среди рассмотренных нами предложений от разных компаний встречаются цифры от 300 000 до 15 000 000 рублей. Точный размер, в первую очередь, будет зависеть от стоимости полиса: самые большие возмещения выплачиваются при стоимости страховки более 100 000 рублей ежегодно.

Некоторые страховщики постепенно увеличивают размер возмещения, к примеру, начальная сумма составляет 1 500 000 рублей, но ежегодно она индексируется на 100 000 рублей без увеличения стоимости полиса.

Существуют и вариативные выплаты, размер которых меняется в зависимости от стадии и локализации онкозаболевания. Так, например, при наличии злокачественной опухоли желчного пузыря, диагностированной на первой стадии, застрахованное лицо получит возмещение в 350 000 рублей, а при второй стадии рака поджелудочной железы – 7 000 000 рублей.

Рассчитывать на выплату могут те, кто заключил соответствующий договор и если страховой случай у застрахованного лица произошел в период действия полиса.

Кроме того, в выплате будет отказано при выявлении у застрахованного ВИЧ-инфекции, СПИДа или установленной до покупки полиса злокачественной опухоли. Если произошел рецидив ранее диагностированных или вылеченных онкозаболеваний, в получении денег также откажут (об этом мы уже говорили в пункте об условиях страхования).

Во всех остальных случаях застрахованное лицо может обратиться за возмещением. Для перечисления средств чаще всего достаточно оформить специальное заявление по форме компании и приложить к нему подтверждающие документы – заключение врача-онколога, медицинские справки, указанные в договоре.

Сколько же будет стоить полис онкострахования? Точный ответ на этот вопрос можно получить у менеджера выбранной компании, но мы приведем распространенные факторы, увеличивающие размер страховых премий:

- размер страхового возмещения – как уже было сказано, чем он выше, тем дороже обойдется полис;

- пол: по некоторым программам страхование лиц женского пола чуть дешевле в детстве, дороже в среднем возрасте, а в зрелом – снова дешевле, чем лиц мужского;

- возраст: чем старше застрахованное лицо, тем больше страховые премии;

- включение в страховку рисков других заболеваний также увеличит ее стоимость;

- наличие других повышающих коэффицентов : вредных привычек, наследственной склонности к онкозаболеваниям, тяжелых условий работы и т.п.

Необходимо отметить, что действуют эти факторы не во всех случаях и не во всех страховых компаниях, хотя и встречаются часто.

Прежде чем идти в страховую компанию заключать договор, пройдите детальное обследование, чтобы исключить риск наличия болезней, от которых вы хотите застраховаться. Также стоит взять выписку из медицинской карты о том, что у вас нет уже вылеченных критических заболеваний. Иначе вы рискуете потерять деньги, потраченные на страховую премию.

Читайте также: