В каком российском городе в 2000 году ввели налог для борьбу с паразитами

![]()

Воистину, фантазия государственных деятелей безгранична! %)

Приводим умопомрачительную подборку самых удивительных налогов, взимаемых на нашей планете в прошлом и в современности.

Лидерство по числу самых невероятных налогов принадлежит Тибету.

За что только не заставляли раскошеливаться на рубеже XIX – XX веков: граждане должны были платить налог на свадьбу, на рождение детей, на право петь, танцевать, звонить в колокольчик и бить в барабаны. Усталому путнику не дозволялось даже просто так вздремнуть на травке: за ночлег он должен был заплатить налог хозяевам земли. Всего в пользу государства тогда взималось 1892 налога!

Налог на уши

80 лет назад, осенью 1926 года, для содержания своей армии далай-лама ввел на Тибете налог на уши. Те, кто утратил одно ухо в бою, тогда впервые почувствовали себя счастливчиками – им полагалось платить лишь половину суммы.

Экзотические налоги

Самый ужасный налог (Пакистан)

Самый ужасный налог в истории взимался в течение 21 года Ранджитом Сингхом (1780–1839), завоевателем Пешавара (Пакистан). Налог состоял из сотни отрезанных человеческих голов в год

Налог на бедных в стране инков (Тауантинсуйу)

В государстве инков Тауантинсуйу, располагавшемся на территории Древней Америки в начале XVI века, сборщики налогов с немощных и особо бедных плательщиков в качестве дани снимали несколько вшей.

Налог на еврейскую внешность (Древний Рим)

Кроме поголовного сбора и сбора за право пользования жилищем, жители еврейской провинции должны были платить еще и за право иметь само жилище. Кроме того, при входе или въезде в большой город с лиц, имеющих еврейскую внешность, взималось несколько сестерциев.

Налог на воздух (Византия)

В Византии налоговым платежом облагался воздух. Считалось, что воздух принадлежит всем и каждому в отдельности. И если маленькие домики не создают угрозы воздушного голодания, то строительство больших хором во многом лишает людей пользоваться этим природным даром, так как большие и объемные жилые здания забирают в себя и большее количества воздуха. Таким образом, владельцы, живущие в этих зданиях, как бы узурпируют воздух, лишая права пользования им остальных граждан. Размер такого налога был прямо пропорционален размеру здания.

Налог на нераскрытое убийство (Германия)

В средневековую эпоху в Германии существовал налог на убийства, однако платил его, разумеется, не убийца, а глава общины – ландфогт. Размер налога определяло число убийств, не раскрытых за конкретный срок (обычно полгода) в данной общине.

Налог на стачиваемые зубы (Османская империя)

В Османской империи был введен налог на стачиваемые чиновничьи зубы.

Чиновники-паши не желали мириться с тем, что местные жители всегда кормят их некачественной, жесткой и недоваренной пищей. Прием таких разносолов, без всякого сомнения, приводил к порче зубов и раннему кариесу. Поэтому было принято решение заставить население ежемесячно вносить платежи, предназначавшиеся для починки зубов государственных мужей.

Налог кровью (Османская империя)

Налог на киноискусство (Россия)

Налог на велосипеды (Россия)

В марте 1910 года постановлением Городской Думы г. Симбирска владелец велосипеда обязан был платить налог – 50 копеек – в доход города за право езды по городу. Уплатившему налог выдавалась книжечка правил езды на велосипедах. Правила запрещали ездить велосипедистам по тротуарам, садам и паркам, перемещаться по городу большими группами. На велосипед хозяин должен был навесить номерной знак.

Налог на соломенную труху (Англия)

В Англии в течение 20 лет существования республики (при О. Кромвеле (1599–1658)) было введено до 200 видов акцизов, причем обложению подвергались всевозможные объекты, например коробки для масла или даже соломенная труха.

Налог на часы (Великобритания)

Налог на часы был введен в Англии в 1797 году. Плательщиками являлись собственники часов. Владелец часов обязан был уплатить ежегодно в казну 5 шиллингов. Отменен в 1798 году.

Налог на трости (Великобритания)

В XVIII веке в Англии был введен налог на трости. Обоснованием введения налога выступило утверждение чиновников о том, что трость портит дорожные покрытия, приводя те в совершенную негодность.

Налог на владение ловчим ястребом (Великобритания)

В Великобритании в начале XIX века взимался налог на владение ловчим ястребом.

Налог на неработающий капитал (Россия)

Налог евнухами (Персия)

По свидетельству историков, персидский император Дарий III брал налоги евнухами. Вот уж воистину форма налогообложения предопределяется потребностями эпохи.

Налог на фамильную печать (Германия)

В Германии в 1800 году можно было заказать фамильную печать с бюстом императора Франциска II в качестве рукоятки, – но за это взимался дополнительный налог – около 10 марок в год.

На воробьев

В XVIII веке в немецком городе Вюртемберг взимался налог на воробьев. Считалось, что чересчур расплодившиеся звонкоголосые птахи мешают населению спокойно жить. От хозяина каждого дома требовалось уничтожить дюжину воробьев, за что он получал 6 крейцеров.

В случае отсутствия документального подтверждения уничтожения птиц (%) в казну уплачивался налог в размере 12 крейцеров. Для того чтобы уклониться от уплаты от этого налога, жители покупали нужное количество дохлых воробьев у подпольных торговцев, которые добывали их на городской свалке.

На тараканов

В городе Кемерово в 2000 году решили взимать по пять копеек с квадратного метра жилплощади на борьбу с паразитами. При этом тела уничтоженных вредителей в уплату налога не принимаются. =(

На соль

Одним из самых обременительных для населения был налог на соль. В Китае его ввели еще во втором тысячелетии до нашей эры. С помощью одного этого налога римский консул Ливий покрыл расходы на Вторую Пуническую войну %). А в Индии британцы довели ставку этого налога до 4 тысяч (!) процентов стоимости товара, явно пойдя на мировой рекорд.

Внутренняя политика стран в отношении соли нередко характеризовалась чрезвычайной строгостью и даже жестокостью. Немецкий ученый XIX века М. Шлайден утверждал, что есть прямая зависимость между налогом на соль и тиранией. В 1631 г. в России вышла в свет царская грамота о запрещении продавать и вывозить соль за рубеж: “Хто учнет соль за рубеж продавать, и тех людей велим повесить”. Во Франции к концу XVIII века более трех тысяч граждан, включая женщин и детей, ежегодно приговаривались к тюремному заключению или смертной казни за “преступления” против соляного налога. Считается, что налог на соль был одним из факторов, спровоцировавших Великую французскую революцию.

В Древней Руси попытка киевского князя Святополка II в 1113 г. ввести налог на соль привела к восстанию и в конечном счете к смене власти. Первые письменные сведения об этом зафиксированы в уставной грамоте князя Святослава Ольговича, выданной в 1137 году Софийскому новгородскому собору на право сбора в его пользу налога с соляных варниц. В 1648 г. подъем акциза на продажу соли вызвал московский соляной бунт. Он принял столь острые формы, что вынудил царя Алексея Михайловича отдать на расправу многих сановников.

На воду

В начале ХХ века в Алтайском крае существовал налог на полоскание белья в проруби – взималось за это 20 копеек за зиму. Также брали по 2 копейки за каждый поход по воду с коромыслом.

Интересно, как они умудрялись отслеживать налогоплательщиков)

На глаза

В начале XVIII века в Башкирии власти ввели налог на глаза. Сумма зависела от цвета глаз: серые оценивали в 8 алтын (в старину: алтын – 3 копейки, а также трехкопеечная монета), а черные – в 2-3 алтына.

На бороду

Налог на бороду был введен 1 сентября 1689 года Петром I. Борода дворянина или приказчика “стоила” 60 рублей, купца – 100 рублей, рядового торговца – 60 рублей. Холопы платили 30 рублей. Крестьянин у себя в деревне мог носить бороду даром. Но при въезде в город, как и при выезде, платил за нее копейку.)))

Подобные прецеденты были и в европейской истории. Так, в XVI веке некоторые английские клубы ввели специальную надбавку, которую платили обедающие бородатые клиенты: двенадцать пенсов с бороды. Во Франции в тридцатые годы того же столетия бородачей не пускали в залы заседаний судов, а обвиняемому не разрешали встретиться с адвокатом, пока он не сбреет растительность на лице. А в американском штате Массачусетс в 1830 году приняли закон, согласно которому небритость каралась тюремным заключением. %)))

На бани

Еще одно изобретение Петра I – налог на бани. По указу 1704 года думные люди и первостатейные купцы должны были платить с домашних бань по 3 рубля, простые дворяне, купцы и всякие разночинцы – по 1 рублю, крестьяне – по 15 копеек. Или плати – или не мойся.

На туалеты

Римский император Веспасиан, который правил в 70-х годах нашей эры, пошел дальше и ввел налог на туалеты.

На убийство

На взятки

А вот на острове Ява в XVIII веке был введен налог на взятки. Дело в том, что коррупция там достигла невероятного размаха. Младший торговец платил (официально!) 3 тысячи 500 гульденов, чтобы его назначили на должность с окладом 40 гульденов.

Кстати, с 2004 года взятки облагаются 13-процентным налогом и на Украине. %

В соответствии с подпунктом 4.2.16 Закона Украины “О налоге на доходы физических лиц” в состав общего месячного облагаемого налогом дохода включаются средства или имущество (неимущественные активы), полученные налогоплательщиком как взятка, похищенные либо найденные как клад, не сданный государству, в суммах, подтвержденных обвинительным приговором суда, независимо от назначенной им меры наказания.

Не очень-то это все, конечно, справедливо…

Ну вот почему, к примеру, киллерам, получившим вознаграждение за выполнение своих служебных обязанностей, не грозит ответственность за неуплату налогов? %)

К слову, основная масса уличенных во взяточничестве украинских граждан, во избежание лишнего шума, сами приходят в налоговую администрацию, декларируют свои “доходы” и оплачивают соответствующие налоговые квитанции. Чаще всего это должностные лица медицинских организаций и санитарно-эпидемиологических служб, военкоматов, ЖЭУ, паспортных столов, а также сотрудники судов, чье наказание не связано с лишением свободы

На окна

Во времена средневековья в Голландии уплачивался налог на окна. Благодаря этому в Амстердаме у старинных домов очень узкие фасады.

На бездетность

В 1941 г. Указом Президиума Верховного Совета СССР с целью мобилизации дополнительных средств для оказания помощи многодетным матерям был введен налог на холостяков, одиноких и малосемейных граждан. Этот налог не имеет аналогов в истории и удерживался только в СССР и Монголии, в народе он назывался “налог на бездетность”. Каждый месяц неженатые и бездетные мужчины выплачивали 6% своего дохода государству – на пособия многодетным матерям. Налог просуществовал до начала 90-х годов. Но в наши дни все чаще звучат предложения о его возвращении.

На мусор

В Болгарии удерживается налог на мусор. Размер выплаты местные власти определяют пропорционально балансовой стоимости здания или в зависимости от количества отходов. В среднем ставка достигает 0,3-0,5 процента стоимости дома. И вносится вся сумма одновременно с налогом на недвижимое имущество.

На пыль

В Армении в конце 90-х годов был введен налог на пыль. Чтобы избавиться от излишков пыли во дворах, министерство экономики постановило: “Население должно оплачивать расходы по удалению пыли из расчета 2 драма за 1 квадратный метр”.

На тень

С 2003 года с граждан Венеции взимается налог на тень. Не повезло владельцам магазинов и кафе, тень от навесов и зонтиков которых падает на коммунальную собственность – землю. В результате введения этого налога навесов в городе заметно поубавилось.

Налог на посещение туалета (Италия)

Также в Венеции в 1999 году был найден дополнительный источник пополнения городского бюджета: приезжим туристам за каждое посещение общественного туалета приходится платить сбор в размере 1 тыс. итальянских лир. Венецианец за вход в уборную платит в два раза меньше, – если, конечно, он предусмотрительно заранее приобрел пропуск. Пропуск можно приобрести и на три года вперед: тогда удовольствие посещать общественные уборные в течение трех лет обходится всего в 6 тыс. итальянских лир. Учитывая, что Венецию ежегодно посещает 10 млн. гостей, дополнительный источник дохода оказался существенным.

Налоги на туризм и на цветы (Кыргызстан)

В соответствии с Налоговым кодексом Кыргызской Республики действуют:

– налог с туристов, выезжающих в дальнее зарубежье;

– налог с граждан, выращивающих цветы в тепличных условиях и реализующих их населению.

На солнце

Налог на солнце должны платить туристы, приезжающие на Балеарские острова (Испания). За день пребывания каждый отдыхающий должен раскошелиться на один евро. За эти деньги власти обязались убирать мусор с пляжа.

На мир

На свободную любовь

Летом 1996 года власти китайского портового города Тяньцзинь ввели налог на гражданский брак: сожительство без брачного свидетельства обходится нарушителям в 1000 юаней в год (около 120 долларов).

На секс

Власти бельгийской столицы ввели ежегодный налог на витрины, в которых проводят время, ожидая клиентов, работницы квартала “красных фонарей”. Этот налог приносит городскому бюджету 100 тысяч евро.

А в немецком городе Кельн с 2004 года взимают специальный налог с владельцев борделей, секс-клубов, эротических массажных салонов и саун. Они платят 150 евро в месяц за каждое “рабочее место” – массажный стол или кровать.

На гипс (Австрия)

В Австрии лыжники обязаны уплачивать налог при каждом спуске с горы. Средства передаются австрийским клиникам, которые, согласно статистике, тратят на лечение травмированных лыжников 1 миллиард шиллингов в год.

На танцы (Египет)

В Египте каждая официально зарегистрированная плясунья платит налог. Ежегодные поступления от танца живота оцениваются в 264 миллиона долларов США. Это делает танцовщиц пятым по значимости источником пополнения казны государства после Суэцкого канала, туризма, экспорта нефти и хлопка.

Налог на палочки для еды (Китай)

В Китае объявлено о планах ввести 5-процентный налог на одноразовые палочки для еды с целью ограничения потребления древесины и охраны окружающей среды. Как заявили представители министерства финансов, ежегодно на изготовление 15 млрд. пар палочек расходуется около 2 млн. кубометров древесины, а это пагубно сказывается на состоянии лесных массивов.

Налог на шум (Швейцария)

В аэропортах Женевы и Цюриха с 1980 года каждый взлетевший самолет облагается налогом на шум.

Налог на авиаполеты (Франция)

В ноябре 2005 года французские власти объявили об установлении особого налога на авиаперелеты. Теперь стоимость билетов на самолеты возрастет, потому что часть денег будет взиматься в качестве налогов, доходы от которых, по заявлению того же правительства, пойдут на оказание помощи развивающимся странам в борьбе со смертельно опасными болезнями: СПИДом, туберкулезом, малярией и т.д. Некоторые европейские страны уже заявили, что тоже разрабатывают подобные проекты и готовы присоединиться к Франции в скором будущем.

Налог на доллары США (Куба)

В ответ на ужесточение экономических санкций США против Кубы Фидель Кастро ввел с 14 ноября 2004 года 10-процентный налог на обменные операции с наличными долларами США. Эта мера не коснулась евро и других мировых валют.

Налог на легкие доходы (Сербия)

В 2001 году сербский парламент принял закон о введении специального налога на состояния, нажитые во время правления экс-президента Югославии Слободана Милошевича. Сербские власти планируют забрать у собственников, общая сумма имущества и денег у которых составляет 45 тыс. долларов и выше, от 30 % до 90 % накопленного.

Новый налог, который окрестили налогом на легкие доходы, применяется ко всей собственности, которую сербы имели неосторожность приобрести с 1989 года, когда был установлен режим Милошевича. Максимальная его ставка – 90 % – угрожает самым богатым, состояние которых превышает 4,5 млн. долларов.

Законодатели Сербии, одной из беднейших стран Европы, таким образом хотят вернуть государству деньги, украденные Милошевичем и его сторонниками. Как утверждают представители сербских властей, при Милошевиче существовала система поощрений политических партнеров, через которую проходили огромные средства.

Налог на порыв ветра (Великобритания)

Налог на стихийные бедствия (Гаити)

Диктатор Гаити Жан-Клод Дювалье ввел налог на стихийные бедствия. Дважды в год, после весенних и осенних дождей, правительство собирает с гаитян и живущих в стране иностранцев пожертвования на ликвидацию последствий наводнений.

Налог солидарности (Германия)

Налог на русский язык

На собак

Должностные обязанности налоговых инспекторов, которые занимаются поисками неплательщиков, могут быть самыми невероятными. Например, сотруднице финансового управления Стокгольма пришлось освоить более 20 разновидностей собачьего лая. Эта непростая наука нужна ей для того, чтобы гавкать у дверей домов граждан. Таким образом инспектор старается вызвать ответный лай песика, которого прячет хозяин, чтобы не платить налог на собак.

Налог на собак существует во многих европейских странах. При этом, например, в Швеции его размер зависит от роста пса, а в Норвегии – от длины. Поэтому шведы отдают предпочтение приземистым таксам, а норвежцы – собакам длиннолапых пород.

А хозяев австрийских шариков год назад обязали оформлять для своих питомцев страховые полисы. Каждый рожденный после принятия закона щенок стоит хозяевам ни много, ни мало – 725 евро. Это будущая компенсация и стоимость лечения потенциального бедняги, которые может попасть в зубы этого песика. Если же собаковод уклоняется от оплаты страховки, ему грозит штраф в размере 3,5 тысячи евро.

Вот как все строго в нашем обществе…

К счастью, налогоплательщик – cущество чрезвычайно живучее и по сей день не вымершее %)

Иначе ох как тяжко пришлось бы государствам)

В госбюджете СССР налоги играли важнейшую роль. К началу нэпа было принято решение о ликвидации всех сборов. Исключения составил продналог, представляющий собой натуральное обложение крестьян. Сегодняшняя система налогов была образована в середине 1921 года

Система налогообложения регулярно изменялась и дополнялась властями Страны Советов.

Ситуация в экономике существенно изменилась в начале тридцатых. Это время ознаменовалось прекращением работы налоговой системы как самостоятельной инстанции. Она стала важным элементом механизма центрального планового экономического регулирования.

Во время Союза Советских Социалистических Республик всегда существовали следующие виды отчислений в госбюджет:

На бездетность и малосемейность.

Налог с оборота.

Налог с оборота в СССР — разновидность отчислений предприятий в госбюджет.

Он был введен после проведения реформы, в начале тридцатых. К плательщикам относились: гособъединения; предприниматели; кооперативы; оптовики; потребкооперация. Отчислялось около 86 % от суммы платежа.

Сельскохозяйственный налог СССР представлял собой вид отчислений, которые взимались с физических лиц. Он вводился в средине 20 годов, и предназначался для замены натуральных и денежных налогов на отчисления с сельского хозяйства. С 01.01.24 выплачивался исключительно в денежном варианте.

К плательщикам относили владельцев приусадебных земельных участков. А также делать отчисления в госбюджет были обязаны лица, владеющие служебными земельными наделами в селах и деревнях. Объектом налогообложения был участок земли, независимо от размеров прибыли, которую получал владелец. Для обладателей единоличных хозяйств этот вид отчислений удваивался. Несельскохозяйственные земли в расчет не брались.

Отчисления для владельцев животных

Налог на бездетных граждан

Налог на бездетность в СССР был введен с целью повышения рождаемости. Принятый в 1941 году, со временем он стал обязательным и действовал в течение 50 лет. Главной задачей такого вида отчислений являлось привлечение бездетных граждан к содержанию школ, садиков и детских домов.

Освобождались от уплаты следующие категории советских граждан: Потерявшие детей при различных обстоятельствах. Молодожены (не платили в течение 12 месяцев после оформления брачных отношений). Военные. Жены военных. Студенты вузов до 25 лет. Студенты средних специальных заведений до 25 лет. Лица, имеющие инвалидность 1, 2 группы. Жены лиц с инвалидностью. Люди, страдающие гипофизарным нанизмом. Психически больные. Ремесленники, работающие на Крайнем Севере. Лица, усыновившие одного или нескольких детей.

Особенности подоходного налога

В первой половине двадцатых было принято решение о введении имущественных отчислений. К плательщикам относились все советские граждане, а также АО, получающие доход. В основном эти отчисления касались недвижимого имущества. Подоходным он стал называться с 1924 г.

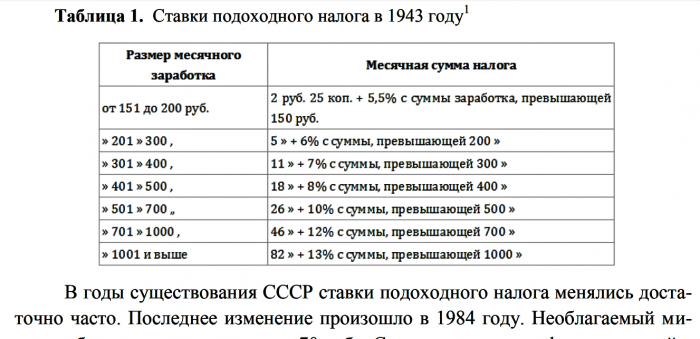

Уровень налогообложения имел зависимость от класса, к которому относился советский гражданин. Шкала подоходного налога в СССР всегда прогрессировала. Она неоднократно претерпевала изменения. Если человек получал менее 70 р./30 дней, он не делал отчисления в госбюджет. Выглядела ставка следующим образом:

Отчисления для тунеядцев

Воспитывать детей на дому разрешалось строго до трех лет. По достижении этого возраста ребенок передавался в ясли, детсад, а потом — в школу. Женщину, находящуюся в декретном отпуске, могли остановить на улице и спросить документы. От молодой матери требовалось доказать, что она не прогуливает работу, а занимается воспитанием детей. При необходимости родителей обязывали отдавать детей в круглосуточные сады. Маму и папу ребенок мог видеть только по субботам и воскресеньям. Тунеядцем признавалось лицо, не работающее четыре месяца подряд.

Постепенно был введен налог на тунеядство,

актуальный для следующих людей:

Работающих на дому белошвеек.

Поэтов и писателей, не являющихся членами Союза писателей.

Чтобы не попасть под статью, представители творческих профессий были вынуждены мести дворы и мыть подъезды. Был в этом всем и позитив: при СССР практически не было безработных. Лицо, закончившее вуз, обязательно устраивалось на место, получало приличную з/п. Многим бесплатно выдавалась жилплощадь.

Студенты были избавлены от поисков работы, рассылки резюме. Трудиться их устраивали по распределению. По окончании одного–двух лет они могли устроиться на любое другое предприятие по своему выбору.

Особенности транспортных отчислений

Транспортный налог в Советском Союзе взимался с начала двадцатых. Налогообложению подлежали: велосипеды; лошади; самодвижущиеся экипаж

Налогообложение культур Впервые налог на плодовые деревья в СССР вводился в первой половине тридцатых.

После войны он повышался. 10.01.31 г. был рассмотрен вопрос о Северокавказской коллективизации. В молодых колхозах были выявлены грубейшие, на взгляд властей, непорядки. Полученный урожай распределялся не по трудодням, а по едокам. На этом фоне был введен налог на плодовые растения, которые произрастали в личных подворьях станичников. Отчисления делались в денежном эквиваленте.

Сельскохозяйственным налогом облагались не сами деревья, а их посадки.

По ним была вменена доходность. Каждый год она изменялась. Все зависело от области СССР. В середине сороковых в Новосибирском регионе доходность сотки культурных посадок оценивалась в 113 рублей. После этого необходимо было сделать отчисление в госбюджет в размере 11 %. Это составляло примерно 12,33 рубля. Налог на яблони был видоизменен и усилен при Н. Хрущеве. Целью принятия этого решения было повышение трудовой дисциплины населения. Таким образом планировалось пополнить и государственную казну.

Инициатива руководства страны не привела ни к чему хорошему. Деревья массово вырубались.

Как жили советские пенсионеры

Пенсионный фонд был сформирован в 1990 году.

1. История возникновения и развития налогов и налогообложения в дореволюционной России

1.1. Общие положения

В современной науке отдельные периоды истории налогообложения и налогового права рассматриваются в работах М. Буланже, А.В. Брызгалина, И.С. Зуйкова, Л.В. Зуйковой, А.Д. Meльника, А.А. Тедеева, В.А. Тимошенко, Ю.П. Титoвa, А.В.Толкушкина, И.В. Торопицына, Д.Г. Черника и др.

1.2. Налогообложение в допетровскую эпоху (IX—XVII вв.)

В XIII в. дань взималась в пользу ханов Золотой Орды ( выход ордынский), платили ее князья начиная с Ярослава Всеволодовича (1191—1246), в 1236—1238 гг. княжил в Киеве, с 1238 г. — великий князь Bлaдимиpский) более 200 лет. В 1257 г. для сбора дани татарскими численниками были проведены первые переписи населения (Суздальской, Рязанской, Муромской, Новгородских земель). Выход взимался с каждой души мужского пола и со скота.

В XIV—XV вв. помимо ордынской дани со свободного населения взималась дань, которая направлялась прямо в княжескую казну — в виде натуральных сборов. При Иоанне III (1440—1505, великий князь Московский с 1462 г.) в 1480 г. уплата выхода была прекращена. Хотя в договорных и духовных грамотах и после 1480 г. встречаются упоминания о выходе ордынском, но эти средства шли на содержание татарских царевичей, живших в России. Кроме того, Иоанн III закрепил исключительное право казны перерабатывать хмель, варить мед и пиво — медовая дань. В XV—XVI вв. существовала пошлина за право продажи алкогольных напитков — яеуся.

К XIV в. в московском государстве сложилась система кормлений — предоставление права на управление определенной территорией за службу великому князю (князю). Формально полномочия кормленщика ограничивались уставными грамотами. Кормленщик назначал своих слуг сборщиками пошлин (пошлинники) и прямых налогов (тиуны).

С конца X в. взималась дорожная пошлина (сначала в пользу Золотой Орды, затем — князей и монастырей). Взималась в виде мыта (на перевозимые товары), годовщины (с торговых людей), мостовщины и перевоза (на людей и товары). Многочисленные дорожные пошлины были отменены только в 1654 г., а мостовщина и перевоз — в 1753 г.

Со второй половины XVI в. налоги и сборы взимались в денежной форме. В военное время вводили чрезвычайные налоги: пищальные деньги предназначались на покупку огнестрельного оружия, емчужные — на изготовление пороха, полоняничные взимались для выкупа полоняников — людей, захваченных в плен татарами и турками, совершавшими частые набеги на южные территории. В 1679 г. полоняничные деньги вошли в состав стрелецких денег, представлявших собой налог на содержание стрелецкого войска.

При Иоанне IV Грозном (1530—1584) в 1555 г. установлен сбор четвертовых денег (денег из чети), представлявших собой подать, взимавшуюся с населения для содержания должностных лиц. Сбор их осуществляли чети — центральные государственные учреждения (XVI—XVII вв.), ведавшие сбором разного вида податей (оборонные, стрелецкие, ямские, полоняничные деньги, таможенные и кабацкие пошлины). К XVII в. функционировало шесть четей: Bлaдимиpская, Галицкая, Костромская, Нижегородская, Устюгская и Новая.

С 1556 г. проводились реформы государственного и местного управления, были ликвидированы кормления (система содержания должностных лиц за счет местного населения), упразднена власть наместников и волостелей, вместо них учреждены губные и земские учреждения.

Тяглом облагался не член общины, а определенная единица, округ, волость как совокупность хозяйств. От тягла освобождала гражданская служба по назначению от правительства, военная служба, дворцовая, придворная и отчасти принадлежность к купеческому сословию. С XVII в. эти привилегии стали подвергаться ограничениям.

1.3. Налоговая реформа Петра I (XVIII в.)

В ходе реформы подворное налогообложение было заменено подушной податью, введены новые виды налогообложения — горная подать, гербовые сборы, пробирная пошлина, знаменитый налог на бороды. Реформирована организационная система сбора налогов: финансовые приказы заменены финансовыми коллегиями. Были заложены основы системы местного самоуправления и местных налогов и сборов. В эпоху Петра I широкое развитие получила система взимания налогов через откупщиков.

1.4. Налоговые реформы первой половины XIX — начала XX в.

Вводились новые обязательные платежи, например процентный сбор с доходов от недвижимого имущества; кибиточная подать; попудный сбор с меди.

Существенному пересмотру подвергалась система земских денежных и натуральных повинностей. Была реформирована система организации сбора налогов.

В связи с проведением крестьянской реформы 1861 г. была изменена система сбора промыслового налога, введено налогообложение земли, введены подомовый налог, земские налоги и сборы. Указом от 1 января 1863 г. винные откупа заменены акцизными сборами со спиртных напитков ( винным акцизом).

Важнейшими источниками государственной казны стали: подушный налог; питейный и таможенный сборы; соляной налог (в 1862 г. введен акциз на соль); акциз на дрожжи (введен в 1866 г.); акциз на керосин (введен в 1872 г.); акциз на табак.

2. Налоги и налогообложения в СССР. Становление налоговой системы современной России

8 ноября (26 октября) 1917 г. в составе наркоматов учрежден Народный комиссариат финансов (Наркомфин) — центральный орган государственного управления отдельной сферой деятельности или отдельной отраслью народного хозяйства.

Главным источником доходов местных бюджетов в этот период стал разовый сбор за торговлю, первоначально установленный Положением о денежных средствах и расходах местных Советов от 3 декабря 1918 г. На основании принятых в 1919, 1921 и 1922 гг. декретов об изменении перечня местных налогов и сборов местным Советам предоставлялось право взимать в городских поселениях местный разовый сбор за подвижную торговлю с лиц, производящих не облагаемую промысловым налогом продажу товаров вразнос или вразвоз, а также сбор за продажу скота на рынке.

Новая экономическая политика (НЭП) начала осуществляться в 1921 г. В число основных мероприятий нэпа входили: замена продразверстки продналогом, разрешение частной торговли, мелких частных предприятий, аренды мелких промышленных предприятий и земли под строгим контролем государства; замена натуральной заработной платы денежной.

Переход к нэпу обусловил возрождение налоговой системы, повторившей в общих чертах налоговую систему дореволюционной России. В этот период снова взимались: промысловый налог; подворный налог; военный налог; квартирный налог; налог с наследств и дарений; акцизы; пошлины; гербовый сбор.

Вместе с тем были введены новые налоги: единый натуральный; сельскохозяйственный; подоходно-поимущественный; налог на сверхприбыль; сбор на нужды жилищного и культурно-бытового строительства.

2.2. Налоговая реформа 1930—1932 гг.

Вся прибыль промышленных и торговых предприятий, за исключением нормативных отчислений на формирование фондов, изымалась в доход государства. Таким образом, доход государства формировался не за счет налогов, а за счет прямых изъятий валового национального продукта, производимого на основе государственной монополии. В результате налоги и налогообложения во многом утратили значение для бюджета.

2.3. Изменения в налоговом законодательстве СССР в 1941—1965 гг.

Самый экзотический из применявшихся в СССР налогов — на холостяков, одиноких и малосемейных граждан — был введен с целью мобилизации дополнительных средств на оказание помощи многодетным матерям. Он был призван способствовать росту населения страны. Этот налог не имеет аналогов в истории и, кроме СССР, был установлен только в Монголии. Изначально налог вводился как временный, но просуществовал до начала 1990-х годов.

Впоследствии в акты налогового законодательства были внесены существенные изменения в части подоходного и поимущественного налогообложения физических лиц; сельскохозяйственного налога; единой государственной пошлины; сбора на нужды жилищного и культурно-бытового строительства; налога с доходов от демонстрации кинофильмов и др.

В послевоенный период происходило постепенное замещение налогообложения неналоговыми источниками пополнения бюджета. Главным из них было перераспределение основной части доходов государственных предприятий и организаций. Но одновременно они уплачивали налог с оборота, поступления от которого составили, например, в 1954 г. до 40% доходной части бюджета СССР.

Кроме того, определенные особенности налогово-правового статуса имели колхозы. Например, неуплаченные ими суммы налогов могли взыскиваться только через народный суд. Взыскание же задолженности с предприятий и организаций финансовые органы осуществляли во внесудебном порядке. В литературе это объяснялось различной природой финансовых ресурсов (форм собственности). Ведь ресурсы организаций и предприятий были всенародной собственностью, а колхозов — групповой, колхозно-кооперативной.

2.4. Реформы налоговой системы в СССР в 1985—1991 гг.

В соответствии с указом Президиума Верховного Совета СССР от 19 ноября 1986 г. граждане до начала занятия индивидуальной трудовой деятельностью обязаны были получить регистрационное удостоверение или приобрести патент в финансовом отделе исполкома Совета народных депутатов по постоянному месту жительства. Виды деятельности, на которые мог быть приобретен патент, и размеры ежегодной платы за него устанавливали советы министров союзных республик. За выдачу регистрационного удостоверения и патента взималась государственная пошлина.

Доходы от занятия индивидуальной трудовой деятельностью облагались налогами, размер которых определялся в зависимости от их суммы и с учетом общественных интересов. Граждане, имевшие патенты на право заниматься индивидуальной трудовой деятельностью, освобождались от уплаты подоходного налога с доходов от занятия данным видом деятельности.

б) постановления Совета Министров СССР:

В 1990 г. в составе Министерства финансов СССР была образована Главная государственная налоговая инспекция, которая через год стала Государственной налоговой службой (с 1998 г. — Министерство Российской Федерации по налогам и сборам, с 2004 г. — Федеральная налоговая служба). Кроме того, в 1991 г. указом Президента СССР в нашей стране впервые был введен налог с продаж в виде надбавки к цене товара.

2.5. Становление налоговой системы современной России

Законами Российской Федерации от 11 и 18 октября 1991 г. были установлены земельный налог и налоги, зачисляемые в дорожные фонды. 6—7 декабря 1991 г. приняты законы о налоге на добавленную стоимость, об акцизах, о подоходном налоге с физических лиц и др.

Кроме того, в 1992 г. было создано Главное управление налоговых расследований при Госналогслужбе РСФСР, преобразованное через год в самостоятельный правоохранительный орган в сфере налогообложения — Федеральную службу налоговой полиции России.

В 1998 г. принята первая часть Налогового кодекса РФ, в 2000 г. — отдельные главы второй. В настоящее время продолжается совершенствование налогового законодательства Российской Федерации, процесс его кодификации: принимаются новые главы части второй НК РФ, которые заменяют законы 1991 г. о соответствующих налогах.

В июне 2003 г. Федеральная служба налоговой полиции России была ликвидирована, а ее функции переданы созданному в структуре Министерства внутренних дел Российской Федерации Главному управлению по расследованию экономических и налоговых преступлений.

В марте 2004 г. в результате системного изменения структуры федеральных органов исполнительной власти было упразднено Министерство Российской Федерации по налогам и сборам. Функции по общей выработке стратегии развития государственной политики и ведомственному нормотворчеству в налоговой сфере были переданы Министерству финансов Российской Федерации. Функции по надзору и контролю в сфере налогообложения закреплены за вновь созданной Федеральной налоговой службой, деятельность которой курирует Минфин России.

Читайте также: