Как отразится коронавирус на фондовом рынке

Все мировые СМИ полны сообщений, догадок и спекуляций на тему китайского коронавируса. Атмосфера страха и подозрительности не могла не задеть фондовые и товарные рынки по всему миру. Потенциальный ущерб от эпидемии уже сравнивают с торговыми войнами. Чего ждать инвестору, станет ли китайский вирус чёрным лебедем, причиной коррекции или даже обвала на рынках? Рекомендую посмотреть видеоверсию обзора:

Как эпидемии влияют на фондовые рынки

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

История хранит память о событиях прошлого, которые наносили жестокие удары по экономике и жизни людей. В средневековье эпидемии чумы, проказы и тифа выкашивали целые города и страны. Экономика не просто терпела убытки, но часто полностью разрушалась. На восстановление уходили годы и десятилетия. Такие массовые катастрофы случались вплоть до второй половины XIX века, когда врачи изобрели вакцину и научились делать прививки.

С зарождением фондового рынка все негативные события сказывались на стоимости акций. Особенно это касалось тех отраслей, которые непосредственно затрагивали последствия эпидемий. Например, тех, что были связаны с перемещением людей, – пароходные и железнодорожные компании. Биржи Лондона, Антверпена и Нью-Йорка во время таких событий закрывались.

В новейшей истории на фондовых индексах наиболее заметно сказались:

- Гонконгский грипп (1968—1969);

- Эпидемия африканской лихорадки Эбола (2014–2015);

- Китайский коронавирус SARS, больше известный как атипичная пневмония (2003).

Последний из перечисленных кризисов был самым заметным: индекс Hang Seng Гонконгской биржи тогда очень быстро потерял 9%. Рост ВВП материкового Китая сократился вчетверо – с 12% до 3% в течение одного квартала. Экономика Поднебесной в тот период лишилась $40 млрд, что на фоне тогдашнего ВВП (в три раза меньше, чем сейчас) было очень масштабно. Эпидемия свирепствовала несколько месяцев, а восстановление заняло не один год. Кризис, вызванный атипичной пневмонией, надолго запомнили не только врачи, но и инвесторы всего мира, едва оправившиеся от лопнувшего пузыря дот-комов (2000–2001 гг.).

Письмо Баффета к акционерам: что сообщил гуру инвестиций

Ежегодное обращение Уоррена Баффета к инвесторам

Чем сегодня грозит коронавирус рынкам

Сообщения о новой, ранее неизвестной болезни, вызываемой коронавирусом, заполнили СМИ в последнюю декаду января 2020 года. Источником заболевания (по официальной версии) стали летучие мыши, которых продавали как элемент традиционной медицины на рынках китайского города Ухань. О нем раньше слышали лишь немногие специалисты по Китаю. Между тем, это промышленно развитый мегаполис с населением более 11 млн человек.

На момент публикации 65 млн человек в провинции Хубэй заперты внутри своего места проживания из-за тотального карантина. Несмотря на все ограничительные меры властей, инфицированные люди обнаружены в США, Франции, Австралии, целом ряде азиатских государств. В том числе, во Вьетнаме, где я сейчас живу. Россию вирус пока обходит стороной.

На какие отрасли повлияет или уже начал влиять китайский вирус?

- В первую очередь, это сфера туризма и перевозчики. Аэрофлот, находясь на подъёме весь январь 2020 года, в один день потерял 3.6%. Его не спасает ни стремительно дешевеющая нефть (обычно для авиаперевозчиков это плюс, так как дешевеет топливо), ни хорошие прогнозы по прибыли на 2020 год.

- Нефть за один день потеряла 4%, опустившись ниже психологически важной отметки $60 по марке Brent. Это второй потерпевший, упавшая цена которого с большой вероятностью увлечёт за собой и акции из сектора нефтянки.

- Третья жертва эпидемии – банки, в первую очередь, Сбербанк. Снижение потребительской активности обязательно ударит и по ним. Что касается акций Сбера, то они, будучи прокси на весь российский рынок, могут лишиться пугливых денег иностранных спекулянтов, большинство из которых на нашем рынке знают Сбербанк, Газпром, да ещё пару–тройку голубых фишек.

- Страховые компании (Allianz, MetLife и др.) – их бизнес будет затронут массовыми отказами от купленных билетов и путёвок.

- Пятый пострадавший – всё, что связано с товарами класса люкс. Китайцы традиционно падки на предметы роскоши и брендовые вещи. Непростые времена ждут акции Tiffany и Louis Vuitton (LVMH). Миллионы туристов толпами ходят по Нью-Йорку, Парижу, Лондону и не глядя скупают всё, что блестит и красуется модными логотипами. В Россию ежегодно приезжает 1.5 млн китайских туристов, в основном, в Москву и Питер. Теперь этот поток снизится.

Краудлендинговая платформа Jetlend: анализ и отзывы

Независимый отзыв о платформе Jetlеnd

Кто выиграет от усиливающейся нервозности на рынках? Вероятнее всего, золото и акции золотодобывающих компаний. Сейчас золото растёт в обратной пропорции к нефти. Инвесторы снова вспомнили о его защитных свойствах и поднимают ставки на фьючерсные контракты. Дорожает доллар, как и в любой непонятной ситуации. Рубль, напротив, слабеет. Если эпидемия затянется и не будет купирована в текущей стадии, свою долю получат фармацевтические гиганты типа Pfizer и Novartis.

Чего инвесторам ждать от эпидемии китайского вируса

Судя по сообщениям врачей-эпидемиологов, китайский вирус очень быстро распространяется и мутирует. Но, в отличие от атипичной пневмонии 2003 года, он не очень стойкий и через две недели инкубационного периода погибает. К тому же, вирус погибает при температуре тела от 40 градусов. Это даёт шансы на то, что распространение эпидемии будет остановлено и обращено вспять. Тем более что китайские власти принимают беспрецедентные меры.

Как это трактовать в разрезе перспектив фондового рынка? Утверждать что-то точно нельзя, даже если имеешь дело с понятными и вполне определёнными факторами. Самоуверенных инвесторов рынок нещадно наказывает. Однако вероятность того, что коррекция в индексах будет выкуплена, и нас ждёт восстановительный рост, далеко не равна нулю. Во всяком случае, ни одна эпидемия в прошлом не приводила к длительным падениям на фондовом рынке. После них по прошествии 3–6 месяцев всегда начинался V-образный разворот и восстановительный рост. Это хорошо видно на графике, подготовленном аналитиками РБК:

Если же развитие истории пойдёт по худшему сценарию, рост Китая, и без того вошедший в фазу замедления, может затормозиться. Скажем, с темпов 6% в год упасть на 4–5%. Для обременённой корпоративными долгами экономики Поднебесной – вполне реальная перспектива. Для российского экспорта это будет означать снижение китайского спроса на нефть, уголь, металлы и газ.

Старт обучения инвестированию в зарубежные активы

Запускаю Экспресс-курс по инвестированию в зарубежные активы

Разумный инвестор должен надеяться на лучшее, но всегда быть готовым к худшему. В этом поможет достаточная доля защитных активов в портфеле. Для долгосрочного инвестора любая эпидемия – лишь короткий эпизод на его длинном горизонте. Какие ожидания от происходящего на рынках у вас?

Неожиданная по своим масштабам и значению вспышка азиатского коронавируса стала основной новостной темой начала 2020 года. Неизвестная ранее инфекция в одночасье превратилась в глобальную проблему, от которой не смогли дистанцироваться отдельные государства. Известия на эту тему носят не только и не столько медицинский характер, и это событие уже вызвало видимые экономические потрясения в мировом масштабе, которые будут проявляться и развиваться еще в течение нескольких ближайших кварталов.

Стоит отметить, что c формальной точки зрения вирус 2019-nCoV выглядит как менее опасное заболевание, чем хорошо известные грипп или туберкулез. По крайней мере, смертность от ранее неизвестного заболевания ниже, чем от этих болезней.

Непредсказуемый "черный лебедь"

Однако практичного инвестора и спекулянта в большей степени интересуют не медицинские тонкости, а влияние коронавируса на глобальную экономику. Несомненно, что мы наблюдаем весьма поучительный социально-экономический феномен, который уже оказал сильное влияние на сырьевые и фондовые рынки.

Прежде всего, стоит обратить внимание на то, что эпидемия коронавируса разразилась именно в тот момент, когда рынки уже явно были готовы к спаду. Опытные инвесторы и спекулянты ожидали лишь сигнала для начала активных распродаж в акциях и сырьевых фьючерсах. Однако вполне вероятно, что в других экономических условиях появление новой болезни не вызвало бы столь чувствительной реакции со стороны участников торгов. Рискнем предположить, что глобальная экономика так же, как и фондовые рынки, к началу 2020 года уже стояла на пороге начала сильного спада. Вспышка коронавируса стала лишь последней каплей, которая сделала назревшую тенденцию видимой и придала ей дополнительное ускорение.

Примечательно, что вполне ожидаемый "черный лебедь" в очередной раз оказался связан с непредсказуемым для многих инвесторов фактором. К началу текущего года возможность резкого спада рынков можно было связывать с последствиями торговых войн, состоявшимся выходом Великобритании из состава ЕС или же с началом широкомасштабного военного конфликта между США и Ираном. Сейчас об этих угрозах уже мало кто вспоминает.

К слову, последняя "опция" едва не сыграла свою предполагаемую негативную роль. Однако мы наблюдали явный "фальстарт", после которого ключевые фондовые индексы США и российский рублевый индекс Мосбиржи еще сумели неоднократно обновить свои исторические максимумы. В начале января США отказались от применения военной силы на Ближнем Востоке в пользу усиления санкций против несговорчивой Исламской Республики. И все же относительно благополучное разрешение этой ситуации положило начало среднесрочному спаду нефтяных котировок. Позднее он усилился по мере того, как начала разгораться паника по поводу "смертельно опасного" коронавируса.

Болезненную реакцию фондовых рынков на коронавирус 2019-nCoV вполне можно оправдать психологическими факторами. Инвесторы и спекулянты принимают решения на основе ожиданий. В этом плане тревожный информационный фон вполне соответствует сильным движениям на рынке.

Шок для "мировой фабрики"

Однако парадокс заключается в том, что не слишком опасное заболевание вызвало серьезный экономический шок в реальном секторе КНР. Более того, этот шок, как круги по воде, начинает расходиться по всей мировой экономике. Не секрет, что современный Китай давно и вполне заслуженно считается "мировой фабрикой". ВВП этой страны все еще в значительной степени формируется за счет реальной выработки материальных ценностей. Доля промышленного производства в ней составляет около трети. Сопоставимую долю в ней составляет и сфера услуг.

Для сравнения, по итогам 2018 года доля промышленности в ВВП США составила лишь 14,8%, а на долю услуг пришлось 55,5%. Очевидно, что финальные сборочные производства в развитых странах основаны на полуфабрикатах и комплектующих, производимых в КНР. Поэтому процессы, происходящие в экономике Китая, представляются вполне реалистичным отражением тенденций на уровне всей мировой экономики.

Следуя этой логике, мы стоим на пороге циклического падения экономики Китая, и в более широком смысле — всего мира. Спад объемов производства в мировом масштабе также означает временное сокращение глобального потребления большинства видов промышленного сырья и энергоносителей. Эти негативные процессы могут продолжаться в течение одного-двух лет.

Что же происходит в Китае сейчас? Не будем принимать во внимание дежурные заявления Пекина о том, что инфекция будет взята под контроль и экономический спад в стране будет быстро преодолен. Обратим внимание на один из свежих официальных китайских статистических показателей.

В начале марта стало известно, что значение индекса деловой активности в производственном секторе Китая резко понизилось до 40 п. против февральского значения 51,1 п. Напомним, что значение индекса 50 п. соответствует равному количеству оптимистов и пессимистов относительно дальнейшего развития ситуации. Если ниже 50 — предпочтение негативному сценарию отдают все большее количество экспертов. За несколько последних месяцев самое слабое значение этого индекса наблюдалось в феврале 2019 года. Тогда оно составило 48,3 п. К слову, свежая статистика из соседнего Гонконга также оказалась весьма неутешительной. Месячный объем розничных продаж там сократился на 21,4%.

Таким образом, мы наблюдаем вполне объективное подтверждение того, что реальное производство и торговля в Китае испытывают серьезные проблемы. Еще одним интересным совпадением стало то, что эпидемия коронавируса совпала с длительным празднованием Нового года по китайскому календарю. На этот период приходятся традиционные многодневные каникулы, во время которых многие производства приостанавливаются. На этот раз их существенная часть не возобновила работу после длительного новогоднего перерыва.

Первые сообщения на эту тему прозвучали со стороны ряда крупных мировых автопроизводителей, таких как BMW, Volkswagen и Volvo. Позднее компания Toyota также объявила о приостановке работы своих автозаводов в Китае. А компании Hyundai Motor Co. и Kia Motors Corp. довольно скоро сократили объемы производства в Южной Корее. Кроме того, концерн Fiat Chrysler сообщил о возможной приостановке одного из заводов по причине нехватки китайских компонентов для сборки. Конкурирующие технологические гиганты Apple и Samsung также были вынуждены временно прекратить производство на китайских фабриках.

Через некоторое время в СМИ появилась информация о том, что китайские сырьевые трейдеры начали отказываться от законтрактованных ранее поставок промышленных металлов и сжиженного природного газа.

Вершина айсберга

Пауза в производстве таких сложных финальных продуктов, как автомобили или бытовая электроника, представляет собой лишь вершину айсберга. Подобные факты означают остановку производства по всей цепочке изготовителей многочисленных комплектующих. Оборотной стороной этого процесса неизбежно станут перебои в работе расположенных по всему миру производств, использующих китайские комплектующие.

Из КНР приходят сообщения о том, что правительство требует от местных производственных и экспортирующих компаний немедленно возобновить работу. По-видимому, это делается достаточно жесткими методами, в азиатском стиле. Одновременно с этим стало известно о ряде монетарных мер, призванных стимулировать восстановление экономики Китая. Однако вся сложность сложившейся ситуации заключается в том, что ее нельзя решить с помощью привычной накачки экономики дешевыми деньгами.

Ранее эпидемии, подобные коронавирусу, не выходили за рамки отдельных регионов и отраслей экономики. Теперь же вспышка инфекции подтолкнула мировую экономику к серьезному сбою. В сложившейся ситуации можно лишь надеяться, что Китай как "мировая фабрика" вновь запустит свой промышленный конвейер и начнет активно наверстывать упущенное.

Сразу после катастрофического обвала цен на нефть российские акции и национальная валюта получили еще один удар, на этот раз от пандемии коронавируса. Это притом что в прошлом году российский фондовый рынок был самым успешным в мире, а рубль, согласно данным Bloomberg, самой успешной валютой по отношению к доллару США. В 2019 году хорошие макроэкономические показатели, привлекательная оценка компаний и высокая доходность по дивидендам способствовали успеху российских акций, хотя многие международные и швейцарские частные банки не рекомендовали приобретать российские ценные бумаги из-за санкций.

И вот всего за несколько месяцев все изменилось. В этом году российский фондовый рынок и валюта оказались под двойным ударом. С января рубль подешевел на 35% по отношению к доллару, а индекс РТС снизился примерно на 20%, тогда как фондовый рынок США просел более чем на 30% с начала года.

На момент написания этой статьи общее число случаев заражения COVID-19 во всем мире достигло 329 275. С учетом стремительного распространения вируса в Европе, Великобритании и США Россия кажется более безопасным местом: здесь согласно карте распространения коронавируса, созданной Университетом Джонса Хопкинса, зарегистрировано всего 368 случаев (на момент выхода статьи 495 случаев. — Forbes).

После панической распродажи комбинированный прогнозный коэффициент P/E на американском рынке сейчас составляет 12,7.

По данным Bloomberg, сейчас российские инвестиционные активы торгуются с коэффициентом P/E 5,8, и это самый дешевый рынок акций среди крупнейших стран мира. Технологический сектор стал самым дорогим при коэффициенте 21,6, за ним следуют потребительские услуги (8,2), телекоммуникации (8), сырье (6,6), промышленность (5,2), нефть и газ (5,1), коммунальные услуги (4,7) и финансы (4,7).

C начала года российский индекс РТС снизился на 20,9%. Технологический сектор при –9,8% оказался самым успешным сектором российского рынка акций, за ним идут коммунальные услуги (–12,6%), телекоммуникации (–13,6%), сырье (–14,9%), потребительские услуги (–18,6%), финансы (–24,2%), промышленность (–30,6%). Нефтегазовый сектор, что неудивительно, оказался наименее успешным сектором российского фондового рынка при –34,0%.

По мере того как все больше инвесторов сталкиваются с пугающим и печальным осознанием значения COVID-19 и его огромных гуманитарных и экономических последствий, внимание общества переключается на то, что могут сделать государства. Многие западные страны отягощены внушительными долгами и все чаще оказываются в условиях бюджетных ограничений. Администрация Трампа пообещала выделить триллионы в рамках программы стимулирования экономики после эпидемии, однако печальный факт заключается в том, что у правительства США недостаточно денег, поскольку усилиями нынешних лидеров государственный долг уже достиг $24 трлн, а объем необеспеченных обязательств — $132 трлн. По данным CEIC, в США отношение государственного долга к ВВП составляет 107%, тогда как в России — 12,5%.

Люди отказывались поверить, что фондовый рынок может обрушиться, даже несмотря на то, что в случае рецессии ФРС будет печатать все больше денег. Однако увеличение ликвидности не обязательно отражается на высокорискованных активах: это возможно только в отсутствие рецессии. А в условиях глобальной рецессии увеличение ликвидности лишь приведет к росту цен на государственные облигации и дальнейшей распродаже акций.

По мере того как мир все больше будет нуждаться в фискальных стимулах, — особенно если меры по сдерживанию распространения вируса окажутся неэффективными, — все больше инвесторов пересмотрят свое отношение к странам с осторожной бюджетной политикой, таким как Россия, и их фондовым рынкам. Сейчас США, ЕС и Япония установили нулевые процентные ставки, однако Банк России пошел наперекор мировому тренду на сокращение процентных ставок в условиях распространения коронавируса и сохранил стоимость заемных средств прежней.

Годы экономической изоляции и значительные финансовые резервы создали условия для того, чтобы Россия преодолела панику из-за коронавируса и быстро восстановилась. В начале эпидемии коронавируса Россия располагала внушительными финансовыми резервами, ее компании были практически свободны от долговых обязательств, а ее сельское хозяйство было почти самодостаточным. После введения санкций против России правительство Владимира Путина и российские компании приспособились к изоляции и были практически вынуждены подготовиться к экономическим шокам вроде COVID-19, который теперь подорвал мировую экономику.

Тот факт, что из-за санкций зарубежные инвесторы мало покупали акции российских компаний, в условиях глобальной распродажи во время эпидемии обернулся благом: российские акции не подверглись панической распродаже зарубежными инвесторами.

Даже в условиях депрессии и сценария с затянувшейся эпидемией коронавируса Россия может справиться с этим потрясением лучше, чем многие другие экономики. Рекомендуем международным инвесторам и инвесторам в российские активы взять этот факт на заметку.

Перевод Натальи Балабанцевой

Мировые финансовые рынки на этой неделе испытали потрясение, а Уолл-стрит 27 января пережила самую сокрушительную распродажу примерно за четыре месяца на фоне роста опасений в связи со вспышкой коронавируса в китайском городе Ухань.

По данным Национальной комиссии здравоохранения Китая, общее число подтвержденных случаев заболевания в Китае по состоянию на вторник возросло до 4515, и эта цифра может продолжать расти, поскольку способность вируса к распространению усиливается. Было подтверждено 106 смертей от коронавируса, хотя за пределами Китая пока не было зарегистрировано ни одной.

Небольшое число случаев, связанных с людьми, побывавшими в Ухань, было подтверждено в более чем 10 странах, включая Соединенные Штаты, Канаду, Францию, Японию и Южную Корею.

По мере распространения вируса растут опасения в отношении потенциального влияния на индустрию туризма. Связанные с этим сектором акции авиакомпаний, круизных компаний, казино и гостиниц уже резко снизились.

С 21 января акции Wynn Resorts (NASDAQ: WYNN ) и Las Vegas Sands (NYSE: LVS ), большой объем деятельности которых приходится на Китай, упали на 12,30% и 7,35% соответственно, а акции United Airlines (NASDAQ: UAL ) снизились на 12,32%.

Тем не менее, компании, производящие защитную экипировку для работников из группы высокого риска и вакцины от инфекционных заболеваний, вероятно, выиграют в краткосрочной перспективе, поскольку спрос на эти продукты растет.

Дальнейшее усиление вспышки может привести к еще большей потребности в защитной экипировке и вакцинах. Вот 3 лидера отрасли, которые могут выиграть от этой ситуации.

1. Lakeland Industries: ведущий производитель защитных костюмов

Компания Lakeland Industries (NASDAQ: LAKE ), базирующаяся в Ронконкоме, штат Нью-Йорк, производит средства для инфекционного контроля, такие как противопожарное и теплозащитное снаряжение, одноразовая защитная одежда, а также костюмы химзащиты, одежда для чистых производственных помещений и защитные костюмы.

Акции компании выросли на 27,6%, когда 21 января новости о вспышке вируса вызвали шок на финансовых рынках. Акции выросли на 30% с начала года (по сравнению с 1,4% для S&P 500 ), закрывшись во вторник на уровне $14,00, а рыночная капитализация компании составила 112,1 млн долларов.

В понедельник бумаги достигли нового 52-недельного максимума в $16,28. Аналогичный всплеск наблюдался в конце 2014 года на фоне паники по поводу вспышки Эболы в Африке.

В связи с угрозой превращения коронавируса в полномасштабную эпидемию спрос на продукцию этого производителя медицинской защитной экипировки может возрасти.

Клиентами в основном являются промышленные компании и правительства 40 стран, включая Китай, США, Канаду и Европу. Кроме того, компания также поставляет защитную одежду для федеральных и местных органов власти, таких как Министерство обороны США, Министерство внутренней безопасности США и Центры контроля заболеваний.

2. Alpha Pro Tech: ведущий производитель защитных масок для лица

Alpha Pro Tech (NYSE: APT ) производит продукцию для защиты людей, продуктов и окружающей среды. Компания, производство которой сосредоточено в США, поставляет на мировой рынок защитные костюмы для чистых помещений, средства борьбы с инфекцией и маски для фильтрации воздуха, которые стали обычным явлением на улицах Китая.

Акции компании выросли на колоссальные 62,8% с 21 января и в понедельник достигли 52-недельного максимума в $7,86. Завершив торги на уровне $5,70 вчера вечером, бумаги в 2020 году выросли на 66%, а рыночная капитализация составила 74,2 млн долларов. Как и Lakeland, Alpha Pro Tech также испытала рост в конце 2014 года из-за опасений по поводу вспышки Эболы в Африке.

О компании Alpha Pro Tech, получившей известность во время вспышек атипичной пневмонии, респираторного синдрома на Ближнем Востоке (MERS) и лихорадки Эбола, сразу вспоминают во времена глобальных кризисов, связанных со здоровьем. Уже отмечен всё больший и повсеместный дефицит защитных масок. Также наблюдается рост спроса на защитные очки и бахилы для работников здравоохранения в Китае, работающих с инфицированными пациентами.

3. Vir Biotechnology: перспективы вакцины стимулируют рост

Vir Biotechnology (NASDAQ: VIR ) – это компания, работающая в области клинической иммунологии, которая объединяет иммунологическую информацию с передовыми технологиями для лечения и профилактики серьезных инфекционных заболеваний.

Акции биотехнологической фирмы из Сан-Франциско, IPO которой состоялось в октябре 2019 года, с 21 января выросли на 30%. Вчера цена снизилась до $21,31, а рыночная капитализация составила 2,34 млрд долларов. Акции, которые с начала года выросли почти на 70%, в понедельник поднялись до исторического максимума в $27,48.

Vir Biotech имеет все шансы заработать на вспышке коронавируса, поскольку у нее есть четыре технологические платформы, которые используются для разработки методов лечения инфекционных заболеваний, включая грипп и туберкулез. Инвесторы считают, что компания сможет разработать вакцину, учитывая, что в прошлом она уже создавала антитела к другим штаммам коронавируса.

Наверняка вы слышали и читали про новый вирус в Китае. Рассказываем, что случилось и как это повлияет на инвесторов.

О лекарствах и посылках из Китая говорить не будем. Речь про сам вирус и то, как он влияет на экономику и фондовый рынок. Никакой паники — только факты.

Что происходит

31 декабря 2019 года Всемирная организация здравоохранения узнала, что в городе Ухань провинции Хубэй появилась странная пневмония. К 3 января 2020 года число заболевших достигло 44 человек.

7 января китайские власти сообщили, что речь идет о новом коронавирусе — представителе семейства вирусов, вызывающих различные заболевания: от простуды до тяжелого острого респираторного синдрома. Новый вирус назвали

2019-nCov.

К 12 января 2020 года выяснилось, что вспышка заболевания связана с рынком морепродуктов в городе Ухань. 13 января появился первый заболевший в Таиланде, 15 января — в Японии, 20 января — в Южной Корее. Эти пациенты заразились в Ухане. После этого отдельные заболевшие были обнаружены в Сингапуре, Австралии, Германии и некоторых других странах. В России пока отмечено два случая, оба пациента — граждане Китая.

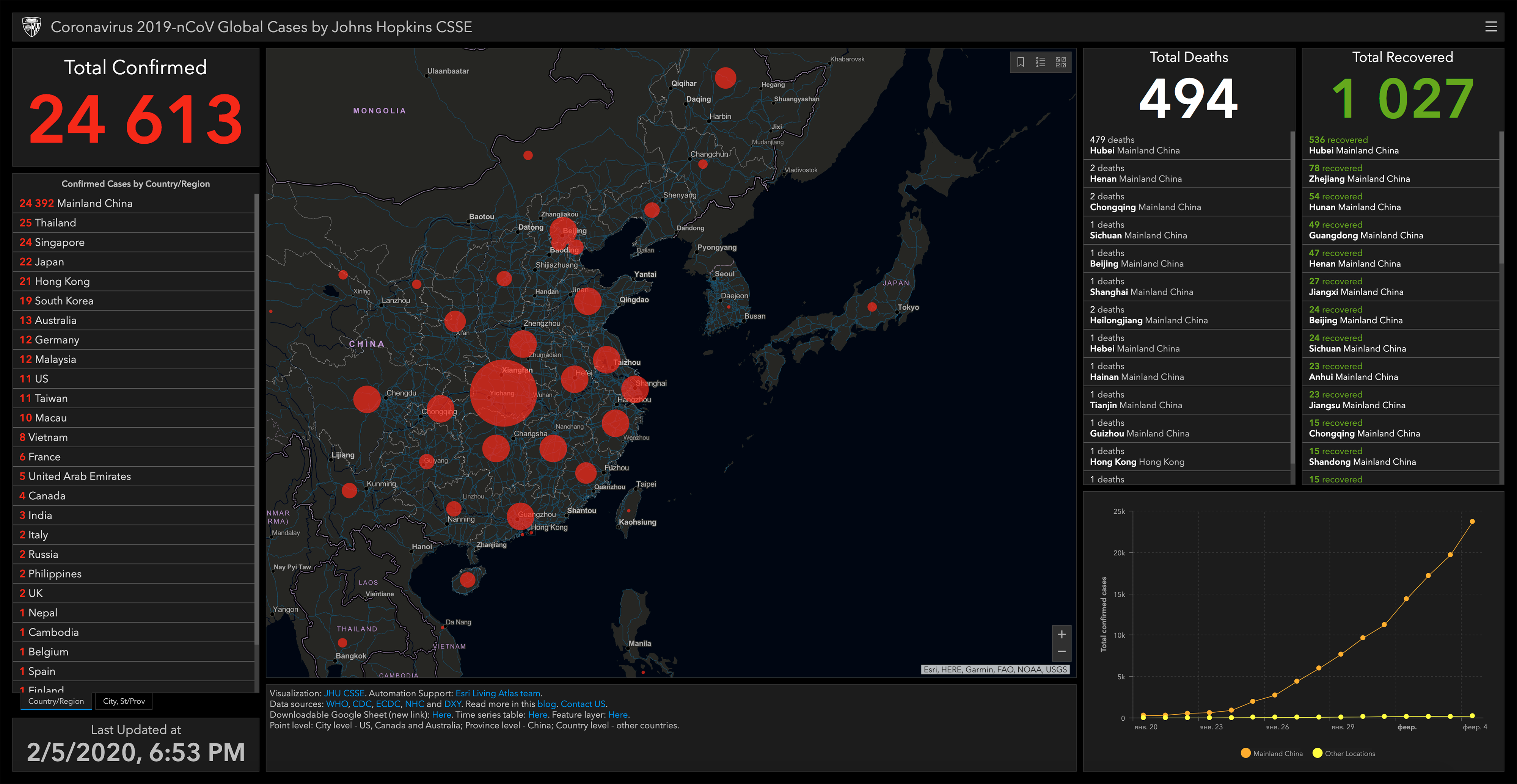

На 5 февраля 2020 года выявлено 24 613 заболевших новым вирусом, из них 24 392 — в Китае. Большинство заболевших находятся в провинции Хубэй, где вирус и появился. Умерло 494 человека, из них 492 в Китае, один в Гонконге и один на Филиппинах. Выздоровело 1027 человек.

У вируса длительный инкубационный период — до двух недель. Чтобы выявить вирус, нужны специальные тесты, а обработка данных занимает время. Наконец, число врачей и медицинских учреждений ограничено. Все это означает, что заболевших на самом деле может быть больше: просто пока неизвестно, что они болеют.

Карта распространения вируса от Университета Джонса Хопкинса. Данные обновляются несколько раз в день

Что происходит с экономикой

На экономику больше влияет не сам вирус, а меры борьбы с ним. Чтобы остановить болезнь, китайские власти ввели карантин в Ухане и нескольких других городах провинции Хубэй: не работает транспорт, отменены общественные мероприятия.

Китайские новогодние праздники должны были закончиться 30 января, а 31 января должно было стать рабочим днем. Но праздники продлили по 2 февраля, чтобы сдержать вирус. Около 25 провинций и крупных городов Китая продлили празднование Нового года до 10 февраля, а в провинции Хубэй большинство учреждений не будет работать до 14 февраля. Эти территории обеспечивают 80% ВВП страны и до 90% экспорта.

Многие предприятия в Китае не работают, из-за этого могут сорваться поставки товаров, в том числе за пределы Китая. Например, по данным Reuters, Hyundai Motors постепенно остановит производство в Южной Корее из-за проблем с поставками.

Apple до 9 февраля закрыла свои магазины в Китае, оставив работать только онлайн-магазин. 17% продаж Apple приходится на Китай, так что прибыль компании может уменьшиться. McDonald’s закрыл несколько сотен из 3300 ресторанов в Китае, а Starbucks — больше половины из 4300 кофеен. Похожие меры приняли KFC, Pizza Hut, Ikea и Ralph Lauren, а Disney закрыл парки развлечений в Шанхае и Гонконге.

Более 60 авиакомпаний, в том числе British Airways, Delta и Lufthansa, отменили рейсы в Китай и из Китая, чтобы снизить вероятность распространения вируса. Круизные компании также отменяют рейсы, а РЖД ограничили пассажирское сообщение с Китаем. Из-за снижения числа туристов упадет выручка авиакомпаний, отелей, индустрии развлечений.

Из-за вируса замедлится рост китайской экономики. Если в 2019 году она выросла на 6,1%, то в 2020 году, как пишет The New York Times со ссылкой на Oxford Economics, можно ждать роста порядка 5,6%. Рост мировой экономики, по мнению Oxford Economics, составит 2,3% вместо ранее ожидавшихся 2,5%. Moody’s Analytics считают, что из-за вируса мировая экономика в 2020 году вырастет на 2,5% вместо ранее ожидавшихся 2,8%.

Читайте также: